EREPORT.RU

мировая экономика

Модель IS-LM. Особенности построения кривых IS и LM

Автор — Матвеева Татьяна Юрьевна, преподаватель НИУ-ВШЭ

«Макроэкономика: Курс лекций для экономистов», 2001 год

Кривая IS

Основой для построения кривой IS служат: 1) модель совокупных расходов (модель «Кейнсианского креста»), рассмотренная в главе 12, которая показывает, что определяет доход в экономике при данном уровне планируемых расходов (т.е. исходит из предпосылки, что уровень планируемых автономных расходов фиксирован); 2) функция зависимости автономных планируемых расходов от ставки процента.

Поскольку в модель включена новая эндогенная переменная — ставка процента — рассмотрим ее более подробно. Ставка процента и автономные расходы. Для сберегателей ставка процента выступает как вознаграждение за воздержание от потребления в настоящем в счет ожидаемого потребления в будущем. Для заемщиков ставка процента представляет собой цену заемных средств, используемых инвесторами для покупки инвестиционных товаров, а домохозяйствами для покупки потребительских товаров длительного пользования. В экономике существует множество конкретных видов процентных ставок, такие как процентные ставки, выплачиваемые:

- банками по чековым, сберегательным и срочным счетам;

- по средствам, занимаемым правительством (проценты по государственным облигациям),

- бизнесом (проценты по коммерческим ценным бумагам и облигациям корпораций),

- коммерческими банками центральному банку (учетная ставка процента),

- домохозяйствами (проценты по закладным, итотечному и потребительскому кредиту).

В экономической теории, выявляющей основные, принципиальные взаимосвязи и взаимозависимости в экономике, различия между разными видами процентных ставок полагаются несущественными и под рыночной ставкой процента понимается средняя из всех различных ставок.

Соотношение между автономными планируемыми расходами и ставкой процента. Изменение ставки процента влияет на следующие компоненты автономных расходов:

• инвестиционные расходы. Занимая средства на покупку инвестиционных товаров, фирмы пытаются получить прибыль. Поэтому они инвестируют средства в оборудование и промышленные сооружения (приобретают реальный капитал) до тех пор, пока норма отдачи от дополнительной единицы капитала превышает стоимость заемных средств на покупку этой дополнительной единицы, т.е. ставку процента. Любое повышение ставки процента снижает эффективность инвестиционных проектов. Поэтому, если ставка процента настолько высока (кредитные средства дороги), что ожидаемая норма прибыли ниже этой ставки, фирма откажется от реализации такого инвестиционного проекта и величина инвестиционных расходов сократится. Следовательно, зависимость между величиной инвестиционных расходов и ставкой процента обратная. Чем выше ставка процента, тем меньше у фирм желание инвестировать. Функция инвестиций может быть записана: I = I (R) или, если зависимость линейная:

I = I – dR, где I – автономные инвестиции, R — ставка процента, d -коэффициент, отражающий чувствительность инвестиционных расходов к ставке процента и показывающий, насколько изменится величина инвестиционных расходов при изменении ставки процента на один процентный пункт. Коэффициент d>0, а поскольку перед ним в формуле стоит знак «минус», кривая имеет отрицательный наклон.

Кривая совокупного инвестиционного спроса (рис. 1.(а)) отражает эту обратную зависимость вели-чины спроса на инвестиции от ставки процента.

Сдвиг кривой совокупных инвестиционных расходов происходит при изменении величины автономных инвестиций (I): их увеличение смещает кривую вправо, а их сокращение — влево. Эти изменения, как правило, представители кейнсианского направления связывают с настроением инвесторов, пессимистической или оптимистической оценкой ожидаемой прибыльности инвестиционных расходов Последствия увеличения уровня автономных инвестиций показано на рис. 1.(б) сдвигом кривой I вправо до I’.

Наклон кривой совокупных инвестиционных расходов обусловлен величиной коэффициента d; чем он выше, т.е. чем более чувствительны инвестиции к изменению ставки процента, тем кривая I более пологая: даже незначительные изменения ставки процента ведут к существенным изменениям величины инвестиционного спроса.

• потребительские расходы. Аналогично инвесторам, домохозяйства также используют заемные средства, особенно при покупке потребительских товаров длительного пользования. Потребители сравнивают процентные выплаты по долгу (потребительскому кредиту) с желанием приобрести товар (например, автомобиль или посудомоечную машину) как можно раньше. Высокие процентные ставки заставляют некоторых потребителей отложить покупку до лучших времен и автономные потребительские расходы сокращаются. Таким образом, зависимость между совокупными автономными потребительскими расходами и ставкой процента обратная и все рассуждения и выводы аналогичны тем, которые сделаны относительно инвестиционных расходов (не случайно, некоторые экономисты предлагают рассматривать расходы на потребительские товары длительного пользования как инвестиционные расходы домохозяйств). Таким образом, потребительские расходы зависят не только от уровня располагаемого дохода, но и от ставки процента, и потребительская функция может быть представлена формулой: С = С (Y, Т, t, R) или при линейной зависимости: С = С + mpс (Y – Т- tY) — аR, где С — автономные потребительские расходы, Y — доход, Т- автономные чистые налоги (налоги Tx минус трансферты Tr), mpс – предельная склонность к потреблению (0 0), отражающая изменение потребительских расходов при изменении ставки процента на один процентный пункт (a=ΔC/ΔR),

• расходы на чистый экспорт. Изменение ставки процента оказывает влияние и на величину чистого экспорта. Рост процентной ставки в стране повышает доходность вкладываемого капитала и обусловливает приток капитала из-за рубежа. В результате спрос на национальную валюту данной страны на валютных рынках растет, и национальная валюта дорожает. Это ведет к тому, что товары данной страны становятся относительно более дорогими, а импортные товары относительно более дешевыми. Спрос на национальные товары со стороны иностранцев падает, сокращая экспорт, а спрос на иностранные товары растет, увеличивая импорт. Чистый экспорт сокращается, уменьшая совокупные расходы. Следовательно, и между чистым экспортом и ставкой процента существует обратная зависимость.

Поэтому формула экспорта может быть представлена как: Хn = Xn (Y, e) или при линейной зависимости: Хn = Ех — (Im + mpm Y) – eR = Хn – mpm Y — eR,

где Ех – автономный экспорт; Im – автономный импорт; Хn – автономный чистый экспорт; mpm — предельная склонность к импорту (0 0), показывающая изменение величины чистого экспорта, если ставка процента меняется на один процентный пункт (ΔXn/ΔR).

Построение кривой IS. Поскольку величина планируемых автономных расходов зависит от ставки процента,а общий уровень реального выпуска и реального дохода зависит от величины автономных планируемых расходов, то если объединить вместе эти зависимости, можно придти к выводу, что реальный доход должен зависеть от ставки процента. Изобразив это соотношение графически, мы получим кривую IS. Выведем график кривой IS двумя способами:

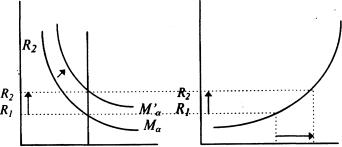

На рис. 2.(а) кривая IS выведена из Кейнсианского креста и функции инвестиций. При ставке процента R1 величина инвестиционных расходов равна I1, что соответствует величине планируемых расходов Ер1, при которой величина совокупного дохода (выпуска) равна Y1. Когда ставка процента снижается до R2, величина инвестиционных расходов возрастает до I2, поэтому на графике Кейнсианского креста кривая планируемых расходов сдвигается вверх до Ер2, чему соответствует величина совокупного дохода (выпуска) Y2. Таким образом, более высокой ставке процента R1 соответствует более низкий уровень совокупного выпуска Y1, а более низкой ставке процента R2 соответствует более высокий уровень выпуска Y2. Причем и в том, и в другом случае товарный рынок находится в равновесии, т.е. расходы равны доходу (Ер1=Y1 и Ер2=Y2). Это и отражает кривая IS, каждая точка которой показывает парные сочетания ставки процента и уровня дохода, при которых товарный рынок находится в равновесии.

На рис. 2.(б) кривая IS выводится из принципа равенства инъекций (инвестиций) и изъятий (сбережений) (что является условием равновесия товарного рынка), который следует из основного макроэкономического тождества:

С + I + G + Ex = C + S + T + Im

Вычтем из обеих частей равенства потребительские расходы С, получим:

I + G + Ex = S + T + Im

В правой части равенства – инъекции (injections) — расходы, которые увеличивают поток доходов, а в левой части – изъятия (leakages) — переменные, которые сокращают доходы. В равновесной экономике расходы равны доходам, а инъекции равны изъятиям. Инъекции отрицательно зависят от ставки процента, а изъятия положительно зпависят от уровня дохода. С учетом этих зависимостей можно записать:

I (R) + G + Ex (R) = S (Y) + T (Y) + Im (Y)

На рис. 2.(б) изображены 4 графика. На I графике показано условие равновесия товарного рынка — равенство инъекций (представленных инвестициями) и изъятий (представленных сбережениями), что графически отражает биссектриса угла (линия под углом 45 o ). На II графике представлен график прямой зависимости изъятий от дохода. На III графике показана обратная зависимость инъекций от ставки процента. В результате на IV графике получаем кривую IS. При ставке процента R1 величина инъекций составляет I1, что соответствует величине изъятий S1, а такая их величина будет при уровне дохода Y1. Аналогично, при ставке процента R2 величина инъекций будет равна I2, при которой величина изъятий составит S2, что соответствует уровню дохода Y2. Соединив полученные на IV графике точки прямой линией, получим кривую IS.

Кривая IS показывает все возможные комбинации уровней ставки процента (R) и реального дохода (Y), при которых товарный рынок находится в равновесии, т.е. спрос на товары и услуги равен их предложению, что происходит лишь в случае, когда доход равен планируемым расходам, а инъекции равны изъятиям.

Точки вне кривой IS. В любой точке, находящейся вне кривой IS, экономика находится в неравновесии. Например, в т.А (рис. 2.(б)), которая находится выше кривой IS, величина дохода равна Y2, что соответствует величине изъятий S2, а ставка процента составляет R1, при которой величина инъекций равна I1. В этом случае изъятия превышают инъекции (S2 > I1), что означает, что на товарном рынке доход (выпуск) превышает расходы, т.е. предложение товаров превышает спрос на товары. Следовательно, во всех точках, находящихся выше кривой IS, существует избыточное предложение товаров (excess supply of goods – ESG).

В т. В, находящейся ниже кривой IS, величина дохода равна Y1, что соответствует величине изъятий S1, а ставка процента равна R2, что соответствует величине инъекций I2. Поскольку I2 > S1, это значит, что инъекции больше изъятий, т.е. расходы превышают доход (выпуск), следовательно, спрос больше предложения. Таким образом, во всех точках, находящихся ниже кривой IS, наблюдается избыточный спрос на товары (excess demand for goods – EDG).

Наклон кривой IS. Кривая IS имеет отрицательный наклон, поскольку более высокий уровень ставки процента вызывает уменьшение инвестиционных, потребительских расходов и расходов на чистый экспорт, и, следовательно, совокупного спроса (совокупных расходов), что ведет к более низкому уровню равновесного дохода. И наоборот, более низкая ставка процента увеличивает автономные планируемые расходы, а более высокий уровень автономных расходов увеличивает доход в kA раз, где kA — это полный мультипликатор (или супермультипликатор) расходов.

Наиболее полное представление о взаимосвязях между уровнем дохода (Y) ставкой процента (R) и особенностях кривой IS дает ее алгебраический анализ.

Алгебраический анализ кривой IS. Вспомним, что равновесный уровень дохода устанавливается тогда, когда объем выпуска (Y) равен совокупным планируемым расходам (Е = С + I + G + Xn). Мы предполагаем, что функция потребления, функция инвестиций и функция чистого экспорта линейны и зависят от ставки процента:

С = С + mpс (Y – Т- tY) — аR

Хn = Ех — (Im + mpmY) — eR= Хn – mpmY — eR

Равновесный доход равен:

Y = (C – mpcT + I + G + Xn – bR)/(1 – mpc (1 — t) + mpm)

где b = (a+d+e) и является коэффициентом чувствительности автономных расходов к ставке процента, показывая, насколько изменятся автономные расходы при изменении процентной ставки на один процентный пункт.

Поскольку С – mpcT + I + G + Xn = A (сумма автономных расходов) и [1/(1- mpс(1 — t) + mpm)] = kA (полный мультипликатор расходов), то уравнение кривой IS может быть представлено: Y = kA (A — bR) или для ставки процента как: R = A/b — (1/kAb)Y

Так как коэффициент b > 0 и имеет перед собой знак «минус», то кривая IS имеет отрицательный наклон. Сдвиги кривой IS. Сдвиги кривой IS обусловлены изменениями любого из компонентов автономных расходов (C, I, G или Xn) и автономных чистых налогах (Tx или Tr). Все, что увеличивает автономные расходы (оптимизм предпринимателей и потребителей, усиливающий их желание увеличивать расходы при любой ставке процента, что ведет к росту потребительских и инвестиционных расходов; рост государственных расходов; снижение автономных (аккордных) налогов; увеличение трансфертных выплат; рост чистого экспорта), сдвигает кривую IS вправо. Если же автономные расходы по какой-то причине снижаются, кривая IS сдвигается влево. Сдвиг кривой и в том, и в другом случае параллельный и происходит на расстояние, равное kAΔА, (так как ΔY=kAΔА), т.е. расстояние сдвига при неизменной ставке процента определяется величиной изменения автономных расходов и величиной мультипликатора расходов. Чем на большую величину изменяются автономные расходы и/или чем больше величина мультипликатора, тем на большее расстояние сдвигается кривая.

Наклон кривой IS. Наклон кривой IS равен 1/(kAb) или МLR/b, где MLR — предельная норма изъятий (вспомним, что MLR = 1 – mpc (1 — t) + mpm = mps (1 — t) + t + mpm, т.е. предельная норма изъятий — это величина, обратная мультипликатору расходов, MLR = 1/kA). Таким образом, наклон кривой IS определяется: 1) чувствительностью автономных расходов к ставке процента (b), 2) величиной мультипликатора (kA), которая зависит от предельной склонности к потреблению (mpс), налоговой ставки (t) и предельной склонности к импорту (mpm).

Наклон кривой IS уменьшается (она поворачивается по часовой стрелке и становится более пологой). Кривая IS будет более пологой:

• чувствительность автономных расходов к ставке процента (b) велика, что означает, что даже незначительное изменение ставки процента ведет к существенному изменению автономных расходов и, следовательно, дохода;

• мультипликатор расходов (kA) велик, а предельная норма изъятий (MLR) мала, что возможно, если: а) предельная склонность к потреблению велика; б) предельная налоговая ставка мала; в) предельная склонность к импорту мала. Если мультипликатор велик, то это означает, что даже несущественное изменение автономных расходов приведет к большому мультипликативному изменению дохода. (Заметим, что величина мультипликатора обусловливает и наклон, и величину сдвига кривой IS).

Таким образом, рост b и mpc и снижение t и mpm уменьшают наклон IS.

Наклон кривой IS увеличивается (она поворачивается против часовой стрелки и становится более крутой), когда величина b и/или kA уменьшается.

Кривая IS однако не определяет ни конкретного значения уровня дохода Y, ни единственного значения равновесной ставки процента R, она лишь отражает все возможные комбинации Y и R, при которых рынок товаров и услуг находится в равновесии. Поэтому, чтобы определить их значения, необходимо еще одно уравнение с этими же переменными. Для этого следует обратиться к денежному рынку.

Кривая LМ

Равновесие на денежном рынке определяет кривая LM (liquidity preference — money supply), которая показывает все возможные соотношения Y и R, при которых спрос на деньги равен предложению денег. Под деньгами при этом, как правило, понимают денежный агрегат М1, включающий наличные деньги и средства на текущих счетах (demand deposits — чековых счетах или счетах до востребования), которые в любой момент можно легко превратить в наличность.

В основе построения кривой LM лежит кейнсианская теория предпочтения ликвидности, объясняющая, как соотношение спроса и предложения реальных запасов денежных средств (real money balances) определяют ставку процента. Реальные запасы денежных средств представляют собой номинальные запасы, скорректированные на изменение уровня цен и равны М/Р.

В соответствии с теорией предпочтения ликвидности, предложение реальных денежных средств (М/Р) S фиксировано и определяется центральным банком, контролирующим величину наличности С и резервов R, т.е. денежную базу (Н — high powered money; Н = С + R). Поскольку предложение денег является экзогенной величиной и не зависит от ставки процента, графически оно может быть представлено вертикальной кривой.

Спрос на реальные денежные запасы (М/Р) D включает в себя все виды спроса на деньги, а именно: 1) трансакционный спрос на деньги, представляющий собой спрос на деньги для покупки товаров и услуг (спрос на деньги для совершения сделок, т.е. для трансакций), вытекающий из функции денег как средства обращения и их свойства абсолютной ликвидности и положительно зависящий от уровня дохода (М/Р) D Т = (М/Р) D (Y); 2) спрос на деньги из мотива предосторожности, также положительно зависящий от уровня дохода; 3) спекулятивный спрос на деньги, проистекающий из функции денег как запаса ценности, т.е. как финансового актива и отрицательно зависящий от ставки процента, которая в кейнсианской модели представляет собой альтернативные издержки хранения наличных денег, показывая потерю человеком дохода в случае, если все свои финансовые активы он хранит в виде наличных денег, отказываясь от покупки доходных (приносящих процентный доход) ценных бумаг (облигаций): (М/Р) D A = (М/Р) D (R). Чем выше ставка процента, тем меньше денег целесообразно иметь в виде наличности. Чем ставка процента ниже, тем более притягательным становится свойство ликвидности, и люди начинают продавать облигации, увеличивая сумму наличных денег. (Не случайно теория денег Кейнса носит название «теории предпочтения ликвидности»). Таким образом, человек предпочитает иметь так называемый «портфель» финансовых средств, в который входят и наличные деньги, и ценные бумаги. Структура портфеля, т.е. соотношение в нем денежных и неденежных финансовых активов, меняется в зависимости от динамики ставки процента. Она будет оптимальной в том случае, если дает максимальный доход при минимальном риске.

В результате, если функции спроса на деньги линейны, общий спрос на деньги можно записать как функцию:

где (М/Р) D Т – реальный трансакционный спрос на деньги, (М/Р) D A – реальный спекулятивный спрос на деньги, Y- реальный доход, k — чувствительность спроса на деньги по доходу или коэффициент ликвидности, т.е. положительный коэффициент, показывающий, насколько изменяется реальный спрос на деньги при изменении уровня дохода на единицу; R — ставка процента, h — чувствительность спроса на деньги к ставке процента или положительный коэффициент, показывающий, как изменится реальный спрос на деньги при изменении ставки процента на один процентный пункт; знак «минус» перед h означает обратную зависимость (увеличение ставки процента сокращает спрос на деньги и наоборот).

В результате кривая общего спроса на деньги имеет отрицательный наклон, обусловленный его обратной зависимостью от ставки процента.

Поскольку предложение денег (М) определяет центральный банк, то это величина экзогенная и фиксированная и графически представляет собой вертикальную кривую.

Равновесие на денежном рынке устанавливается в точке пересечения кривой спроса на деньги с кривой предложения денег. Экономический механизм установления этого равновесия также объясняет кейнсианская теория предпочтения ликвидности, которая основана на положении об отрицательной зависимости между ставкой процента и ценой облигации. Движение ставки процента к равновесию происходит потому, что люди начинают менять структуру портфеля своих активов. (При равновесной ставке процента соотношение денежных и неденежных активов в портфеле является оптимальным). К изменению ставки процента ведет как изменение спроса на деньги, так и изменение предложения денег. Если спрос на деньги увеличивается, а предложение остается без изменения, ставка процента повышается, так как люди будут продавать облигации. На рынке облигаций предложение начинает превышать спрос, и цена облигаций падает. А поскольку цена облигации находится в обратной зависимости со ставкой процента, то ставка растет.

Ставка процента увеличивается и в том случае, когда центральный банк снижает предложение денег. Уменьшение денежной массы заставляет людей продавать облигации, что будет иметь результат, аналогичный представленному выше. И наоборот. Если спрос на деньги уменьшается, либо Центральный банк увеличивает предложение денег, ставка процента падает.

Однако не только величина процентной ставки R оказывает влияние на величину спроса на реальные денежные запасы, воздействуя на равновесие денежного рынка. Уровень дохода Y также влияет на спрос на деньги. Когда доход высок, расходы велики, люди вступают в большее количество сделок, покупая большее количество товаров и услуг и увеличивая трансакционный спрос на деньги.

Используя эти зависимости, можно построить кривую равновесия денежного рынка — кривую LM, показывающую связь между ставкой процента (R) и уровнем дохода (Y).

Построение кривой LM. Кривая LM показывает все комбинации уровня дохода Y и ставки процента R, при которых денежный рынок находится в равновесии, т.е. при которых реальный спрос на деньги равен реальному предложению денег: (М/Р) D =(M/P) S . Построим кривую LM двумя способами:

На рис. 3.(a) кривая LM строится на основе графика равновесия денежного рынка (выводимого из кейнсианской теории предпочтения ликвидности). Рост уровня дохода (от Y1 до Y2) увеличивает спрос на деньги, смещая кривую М D вправо, что увеличивает ставку процента от R1 до R2. Это позволяет построить кривую LM, показывающую, что для обеспечения равновесия денежного рынка более высокому уровню дохода будет соответствовать более высокая ставка процента. Поэтому наклон кривой LM положительный.

На рис.14.3.(б) кривая LM (IV график) выводится из принципа равенства общего спроса на деньги (включающего: 1) трансакционный спрос на деньги, зависящий от дохода и представленный кривой (M/Р)DT на II графике, и 2) спекулятивный спрос на деньги, зависящий от ставки процента и изображенный кривой (M/Р) D A на III графике) предложению денег (кривая (M/Р) S , представленная на I графике в III квадранте, где показано бюджетное ограничение, налагаемое фиксированным количеством денег в экономике). При уровне дохода Y1 трансакционный спрос на деньги равен [(M/Р) D T]1 , то при существующей в экономике величине предложения денег спекулятивный спрос на деньги составит [(M/P) D A]1, что соответствует ставке процента R1. Если уровень дохода возрастет до Y2, трансакционный спрос на деньги составит [(M/P) D T]2, при котором спекулятивный спрос на деньги равен [(M/P) D A]2, что соответствует ставке процента R2. Таким образом, более высокому уровню дохода соответствует более высокая ставка процента.

Точки вне кривой LM. Все точки, находящиеся вне кривой LM, соответствуют неравновесию денежного рынка. Рассмотрим точку А (рис. 3.(б)), которая находится выше кривой LM. В этой точке уровень дохода равен Y1, что соответствует величине трансакционного спроса на деньги [(M/P) D T]1, а ставка процента составляет R2, что соответствует величине спекулятивного спроса на деньги (M D A)2. Сумма этих величин спросов на деньги соответствует величине предложения денег, характеризуемое точкой A’, лежащей на кривой, где предложение денег меньше, чем имеющееся в экономике (кривая (M/P)sup>S ). Таким образом, во всех точках, лежащих выше кривой LM, предложение денег превышает общий спрос на деньги, что означают избыточное предложение денег (excess supply of money – ESM). В точке В, которая находится ниже кривой LM трансакционный спрос на деньги составит [(M/P) D T]2, поскольку уровень дохода равен Y2, а спекулятивный спрос на деньги равен [(M/P) D A]1, так как ставка процента равна R1. Сумма спросов на деньги соответствует величине предложения денег в точке B’, где оно меньше, чем имеется в экономике. Таким образом, в этом случае спрос на деньги оказывается выше предложения денег. Следовательно, во всех точках, находящихся ниже кривой LM, имеет место избыточный спрос на деньги (excess demand for money – ESM). Чтобы в этих точках установилось равновесие, необходимо, чтобы либо изменился уровень дохода, либо величина ставки процента, либо и то, и другое. Если снижается ставка процента, то спрос на деньги увеличивается; если снижается уровень дохода, спрос на деньги падает.

Алгебраический анализ кривой LM. Полагая, что функция спроса на деньги линейна, можно получить алгебраическое выражение для кривой LM:

где (М/Р) S – предложение денег, kY – трансакционный спрос на деньги, (- hR) – спекулятивный спрос на деньги. Из этого уравнения получаем значение уровня равновесного дохода:

Y = (1/k)(M/P) S + (h/k)R (1)

и значение равновесной ставки процента:

R = (k/h)Y — (1/h)(M/P) S (2)

Уравнение равновесного дохода дает величину дохода, которая обеспечивает равновесие денежного рынка при любом значении ставки процента и величине реального предложения денег. Аналогично, уравнение равновесной ставки процента показывает величину ставки, которая дает равновесие на рынке денег при любом значении дохода и величине реального предложения денег. Вдоль кривой LM величина реального предложения денег фиксирована.

Поскольку коэффициент при Y в уравнении (2) положительный (k/h > 0, так как k > 0 и h > 0), кривая LM имеет положительный наклон и отражает прямую зависимость между уровнем дохода и ставкой процента. Более высокий доход предопределяет более высокий спрос на деньги, что ведет к более высокой ставке процента.

Сдвиги кривой LM. Сдвиги кривой LM обусловлены изменением номинального предложения денег (М S ). Поскольку уровень цен фиксирован (Р=соnst), то изменение центральным банком количества денег в обращении, меняет реальное предложение денег (М/Р) S . Так как коэффициент при (М/Р) S в уравнении (1) положительный, то рост предложения денег ведет к сдвигу кривой вправо на расстояние ΔМ(1/k), в то время как его сокращение сдвигает кривую на такое же расстояние влево.

Наклон кривой LM. Наклон кривой LM равен (k/h) — коэффициенту, стоящему перед Y в уравнении (2), и зависит от двух параметров: 1) чувствительности спроса на деньги к уровню дохода (k) и 2) чувствительности спроса на деньги к ставке процента (h).

Уменьшение h увеличивает наклон кривой LM (она становится более крутой) и при h = 0 кривая становится вертикальной. При росте h кривая LM становится более пологой. При уменьшении k кривая LM будет более пологой, а при его увеличении – более крутой.

Таким образом, кривая LM будет более пологая, если:

•чувствительность спроса на деньги к изменению ставки процента (h) велика (спрос на деньги чувствителен к изменению ставки процента). Это означает, что даже незначительное изменение ставки процента ведет к существенному изменению спроса на деньги;

•чувствительность спроса на деньги к изменению дохода (k) невелика (спрос на деньги нечувствителен к изменению дохода). Существенное изменение дохода вызывает незначительное изменение спроса на деньги.

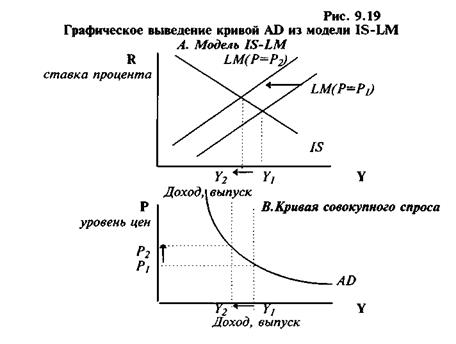

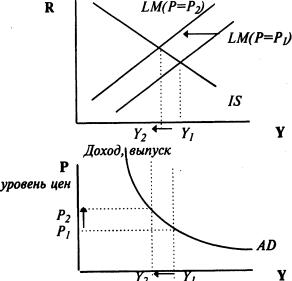

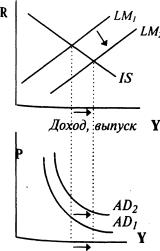

Использование модели IS-LM для вывода функции совокупного спроса (AD).

Равновесие модели IS-LM позволяет определить не только равновесную ставку процента и доход, но и эффективный спрос.

Эффективный спрос – это величина совокупного спроса, которая соответствует совместному равновесию на рынках товаров и денег.

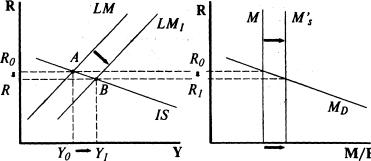

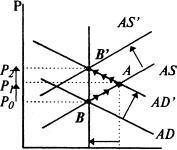

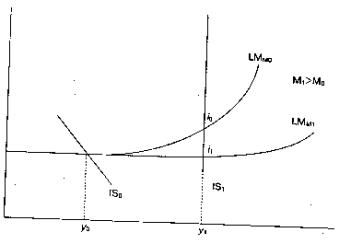

Первоначальное равновесие модели IS–LM находится в точке E1(i1;Y1). Эту точку можно спроецировать на кривую AD, как точку А. Объем совокупного спроса Y1 установится при уровне цен в экономике P1. Если уровень цен возрастет до P2, то реальное количество денег уменьшится

(LM1 → LM2). Новое совместное равновесие модели IS–LM установится

в точке E2(i2;Y2). Следовательно при уровне цен P2 объем эффективного спроса составит Y2(точка В). Если уровень цен снизится до Y3, то реальное количество денег возрастет и кривая LM сместится вправо (LM1 → LM3). Новое совместное равновесие установится в точке E3(i3;Y3). При уровне цен P3 объем эффективного спроса составит Y3(точка С). Соединив точки А, В и С – получаем функцию совокупного спроса AD.

Кривая IS не изменит своего положения.

Кривая AD отражает обратную зависимость между уровнем цен

и объёмом покупок товаров и услуг. Она имеет убывающий характер (более низким ценам соответствует большее количество денежных остатков

и соответственно более высокий совокупный спрос).

Рис. 3.3 Графическое выведение кривой AD

Таблица 3.1 Исходные данные

| Показатели | Значение (млрд. руб.) |

| Функция инвестиций I | 40-2i |

| Номинальное предложение денег MS | |

| Значение дефлятора (уровень цен) | |

| Реальный спрос на деньги MD/P | 0.2Y-4i |

| Изменение государственных расходов ΔG | |

| Чистый экспорт(Хn) | 100-80е |

| Мировая ставка процента |

1. Выведите уравнение кривой IS аналитически и графически.

Равновесие: AD = AS,

AS = Y, AD = Y = C + I + G (2.6)

Y = 90 + 0,8(Y – 40 – 0,1Y + 30) + 30 + 60 – 2,5i;

Y = 90 + 0,8Y – 32 – 0,08Y + 40+50+60 – 2,5i;

Y = 742,857 – 8,93i – уравнение кривой IS.

Рисунок 3.4 Кривая IS

2. Выведите уравнение кривой LM аналитически и графически.

Y = 500 + 25i – уравнение кривой LM.

|

Рисунок 3.5 Кривая LM

3. Найдите равновесный уровень ВВП и равновесную ставку процента, при которой достигается совместное равновесие товарного и денежного рынков. Покажите графически.

Равновесие означает, что денежное предложение достаточно для такой ставки процента, при которой инвестиции равны сбережениям.

Так как имеем уравнение кривой IS и уравнение кривой LM:

Y = 742,857 – 8,93i; Y = 500 + 25i, следовательно, можно найти равновесную ставку процента и равновесный уровень дохода:

742,857 –8,93i = 500 + 25i;

Подставим найденное значение ставки процента в любое из уравнений кривых:

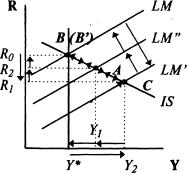

Представим ситуацию графически:

| |

| |

|

|

Рисунок 3.6 Равновесие в модели IS – LM

4. Выведите уравнение кривой совокупного спроса AD. Изобразите

на графике.

Для вывода уравнения кривой AD используем уравнение кривой LM,

не подставляя в него конкретное значение реального денежного спроса

и значение общего уровня цен:

Решим это уравнение относительно Y:

Далее решаем основное макроэкономическое тождество, подставив в него функции потребления и инвестиций, но не подставляя величину государственных расходов G:

Y = 90 + 0,8 ∙ (Y – 40 – 0,1Y + 50) + 50 – 2,5i + G,

Y=90+0,8Y – 32 – 0,08Y+40+50 – 2,5i+G

Подставляем это выражение в уравнение кривой LM и решаем относительно Y:

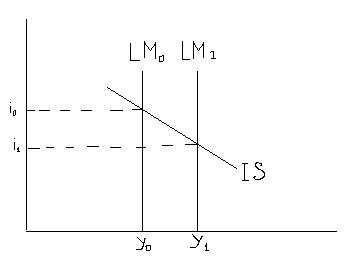

3.2 Макроэкономическая политика в модели IS – LM

Изменения на рынке благ происходят вследствие одного из компонентов совокупных расходов и выражаются в сдвиге кривой IS.

Процесс приспособления модели IS-LM к новому совместному равновесию будет происходить через «эффект вытеснения».

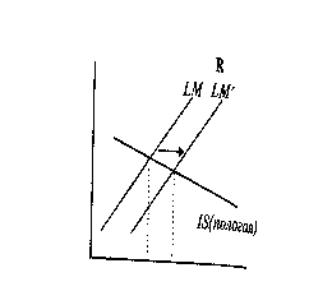

Рост государственных расходов (или любого другого компонента совокупного спроса) приведет к увеличению совокупного спроса с эффектом мультипликатора и кривая IS сместиться вправо(IS→IS1). На рынке благ установится новое равновесие в точке Е3(а не в точке Е2), т.к. при уровне дохода Y2 на денежном рынке возникнет дефицит (точка Е2 лежит ниже кривой LM). Вследствие дефицита денег возрастёт спрос на них. Начнётся продажа ценных бумаг, их курсовая стоимость снизится, что приведет к росту ставки процента (i1→i2). Рост ставки процента приводит к уменьшению объёма инвестиций и равновесие переходит в новое состояние, в результате чего происходит уменьшение равновесного дохода (Y2→Y3), при более высокой ставке процента. Новое равновесие установится в точке Е3(i2;Y3).

Таким образом, модель IS – LM показывает, что рост государственных расходов вызывает как увеличение выпуска с Y1 до Y3, так и рост процентной ставки с i1 до i2. Вместе с тем выпуск увеличивается в меньшей степени,

чем следовало ожидать, т. к. рост процентной ставки уменьшает мультипликационный эффект государственных расходов: прирост государственных расходов (как и увеличение других автономных расходов, снижение налогов) частично вытесняет планируемые частные инвестиции. Такое явление получило название «эффекта вытеснения».

Предположим, что государственные расходы увеличились на ∆G.

Что и в каком объеме должен предпринять Центральный банк, чтобы нейтрализовать «эффект вытеснения»?

Найдём уравнение кривой IS1:

AD = AS, AS = Y, AD = Y = C + I + G,

Y = 90 + 0,8 ∙ (Y – 40 – 0,1Y + 50) + 50 – 2,5i + 60+60,

0,28Y = 268 – 2,5i,

Y = 957,142 – 8,93i – уравнение кривой IS1.

Т.к. кривая LM осталась на прежнем месте и её уравнение осталось прежним Y = 500 + 25i, то найдём новую равновесную ставку процента

и равновесный уровень дохода (IS1 = LM):

957,142 – 8,93i = 500 + 25i,

i1= 13,47% – новая равновесная ставка процента.

Y1 =500 + 25∙ 13,47 = 836,75 – новый равновесный уровень дохода.

Найдём «эффект вытеснения», используя формулу ∆Y = ∆G ∙ m:

m =

∆Y = 60 ∙ 3,57 = 214,2,

Y2 = Yе + ∆Y = 678,95+ 214,2 = 893,15 (млрд. руб.)

Таким образом, «эффект вытеснения» будет следующим:

ЭВ = Y2 – Y1 = 893,15 – 836,75 = 56,4 (млрд. руб.)

Чтобы нейтрализовать «эффект вытеснения», Центральный банк должен увеличить денежное предложение на величину ∆М (млрд. руб.), равную:

M D = (0,2Y – 5i) ∙ P,

100 + ∆M =(0,2 ∙ 893,15 – 5 ∙ 7,158) ∙1,

|

Рисунок 3.9 IS-LM

Вывод: в данном разделе мы вывели уравнение кривых IS и LM:

Y = 742,857 – 8,93i и Y = 500 + 25i, соответственно. Для полученных кривых вычислили равновесную ставку процента i = 7,158 % и равновесный уровень дохода Y = 678,95 млрд. руб., то есть совместное равновесие. После чего было выведено уравнение кривой совокупного спроса

Также мы увидели, что при увеличении государственных расходов на величину ∆G = 60 млрд. руб. возник «эффект вытеснения», и сделали вывод: чтобы его нейтрализовать, Центральный Банк должен увеличить денежное предложение на 42,84 млрд. руб.

Модель IS-LM

Северо-Западная академия государственной службы

Карельский филиал Северо-Западной академии государственной службы

|

|

Глава 1. Взаимосвязь моделей AD-AS и IS-LM. Основные переменные и уравнения модели IS-LM

Глава 2. Вывод кривых IS и LM. Наклон и сдвиг кривых IS и LM. Равновесие в модели IS-LM

Глава 3. Фискальная и монетарная политика в рамках модели IS-LM

Глава 4. Относительная эффективность бюджетно-налоговой и кредитно-денежной политики. Эффект вытеснения

Глава 5. Вывод кривой совокупного спроса. Экономическая политика в моделях AD-AS и IS-LM при изменениях уровня цен

Макроэкономическое равновесие на товарном рынке.

Одна из составляющих макроэкономического равновесия товарного рынка – это спрос на инвестиции, другая – предложение сбережений. Спрос на инвестиции предъявляют предприниматели, сбережения предлагает население, в общем случае они не совпадают. Факторы здесь будут разными (доход домохозяйств DI, финансовые активы домохозяйств, уровень цен, инфляционные ожидания и ожидания роста доходов, величина задолженности, налоговые ставки, величина процентной ставки r).

Т.к. инвестиции зависят от процентной ставки, а сбережения – от личного располагаемого дохода, то существует какая-то функциональная связь между процентной ставкой и доходом при условии равенства инвестиций и сбережений. Выявление этой зависимости DI = f (r) можно свести к графическому построению искомой кривой.

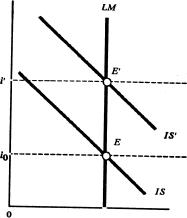

Рис. 1. Макроэкономическое равновесие на товарном рынке.

Во II-м квадранте – график спроса на инвестиции, в III-м под углом 45 о проведена линия I = S, в IV-м квадранте – функция сбережений S от личного дохода DI.

Логика искомого графика:

Равновесная ставка процента rE вызывает инвестиционный спрос IE (квадрант II). Для его полного удовлетворения нужно предложение сбережений в объеме SE (квадрант III), а такое предложение возможно только при личном располагаемом доходе DIE, что отражает точка равновесия Е (квадрант I).

При новой равновесной ставке rM возникает новый инвестиционный спрос IM и равное ему предложение сбережений SM при доходе DIM. Соответствие rM и DIМ устанавливается в новой точке равновесия М.

Эта искомая зависимость DI = f (r) называется кривой IS .

Таких точек Е, М, N может быть много. Соединив их, получим кривую макроэкономического равновесия товарного рынка, называемую кривой «инвестиции-сбережения» (IS). Это геометрическое место точек равновесия инвестиций и сбережений при любых значениях ставки процента и личного располагаемого дохода.

Макроэкономическое равновесие товарного рынка очень неустойчиво, т.к. инвестиции чаще всего не совпадают со сбережениями.

Рассмотрим 3 варианта соотношений инвестиций и сбережений:

малые сбережения сдерживают инвестиции, нет расширения производства;

чем меньше сбережения, тем большая часть располагаемого дохода идет на потребление, т.е. растет совокупный спрос. Эти два эффекта давят на цены, усиливается инфляция.

Низкий текущий спрос, мощный поток инвестиций, рост производства (=> кризис перепроизводства), цены падают => спад промышленности и рост безработицы.

Возможно несовпадение реальных потоков инвестиций и инвестиционного спроса; высокие ставки процента делают кредиты недоступными для мелкого бизнеса.

Отсюда вывод: рыночный механизм не обеспечивает устойчивого макроэкономического равновесия между инвестиционным спросом и предложением сбережений. Нужно активное вмешательство государства в различных формах:

Когда текущий спрос велик, сбережения малы, а кредит дорог, государство должно стимулировать предложение товаров и услуг, следя за инфляцией.

Если текущий спрос низок, сбережения велики, то государство должно стимулировать спрос, не сокращая производство.

2. Макроэкономическое равновесие на денежном рынке.

На денежном рынке определяющим является спрос на деньги. В первом приближении закон денежного обращения является теорией спроса на деньги, т.е. количество денег, необходимое для обращения, и есть величина спроса на деньги, т.е. количество денег, необходимое деловым фирмам и частным лицам, которые они хотят сохранить как часть своих активов.

DM = Y * P / V , где DM – спрос на деньги, У – реальный объем национального производства, Р- средний индекс цен, V – скорость обращения.

Т.о. спрос на деньги зависит от следующих факторов:

Абсолютный уровень цен. При прочих равных условиях более высокий уровень цен требует больше денег, т.к. покупателю требуется больше денег для покупки товаров и услуг.

Уровень реального объема производства. По мере его роста растут реальные доходы. При прочих равных условиях людям понадобится больше денег при условии роста реальных доходов.

Скорость обращения денег.

Кейнс говорил о трех причинах, вызывающих спрос на деньги:

Людям нужны деньги, чтобы использовать их в качестве средства платежа (трансакционный мотив).

У людей есть желание обеспечить в будущем возможность распоряжаться определенной частью своих ресурсов в форме наличности (мотив предосторожности).

Хозяйственные агенты будут держать часть своих активов в ликвидной форме, если они считают, что владение активами в иной форме сопряжено с риском (спекулятивный мотив).

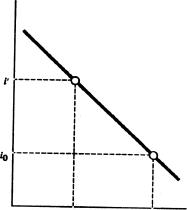

Вывод: величина спроса на деньги зависит от номинального дохода У и номинальной ставки процента R, т.е. DM = f (Y, R). Такая функция трех переменных в системе координат может быть представлена семейством кривых:

Рис. 2. Кривая спроса на деньги.

Наклон вниз каждой кривой возрастает по мере уменьшения R при заданном уровне номинального дохода, что означает увеличение спроса на деньги при уменьшении номинальной ставки %.

Форма кривой предложения денег во многом зависит от денежно-кредитной политики ЦБ. Если государство руками ЦБ стремится удержать совокупные резервы банковской системы на фиксированном уровне, независимо от изменений R, кривая предложения денег представляет собой вертикальную линию, перпендикулярную оси ОХ в точке Е, равной «резервы банковской системы * денежный мультипликатор».

В т. Е наблюдается равновесие на денежном рынке. Это равновесие называется частичным. Если предложение денег в экономике будет падать, то в новой точке равновесия R будет выше, а М – меньше.

Если растет спрос на деньги, то экономические субъекты предъявляют спрос на деньги больший, чем банковская система в состоянии предложить. Субъекты пытаются приобрести больше денег, продавая ценные бумаги и прося ссуды. Это ведет к повышению равновесной R.

R выступает в качестве цены денег.

Частичное равновесие на денежном рынке не дает представления о макроэкономическом равновесии на денежном рынке.

При постоянном предложении денег возможны различные положения равновесия денежного рынка в зависимости от величины совокупного спроса на деньги. Эти различные положения представлены различными комбинациями: т. Е: DM (Y) = SM; т. F: DM1 (Y) = SM1; т. N: DM2 (Y) = SM2.

Эту систему уравнений можно изобразить графически, перейдя от зависимости M = f (R) к зависимости Y = f (R).

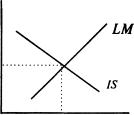

Точка Е – точка макроэкономического равновесия товарного и денежного рынка. Это называется график IS — LM , или модель Хикса-Хансена.

Глава 1. Взаимосвязь моделей AD-AS и IS-LM. Основные переменные и уравнения модели IS-LM.

В модели AD-AS и модели Кейнсианского креста рыночная ставка процента является внешней (экзогенной) переменной и устанавливается на денежном рынке относительно независимо от равновесия товарного рынка. Основной целью анализа экономики с помощью модели IS-LM является объединение товарного и денежного рынков в единую систему. В результате рыночная ставка процента превращается во внутреннюю (эндогенную)

Модель IS-LM (инвестиции- сбережения, предпочтение ликвидности — деньги) — модель товарно — денежного равновесия, позволяющая выявить экономические факторы, определяющие функцию совокупного спроса. Модель позволяет найти такие сочетания рыночной ставки процента R и дохода Y, при которых одновременно достигается равновесие на товарном и денежном рынках. Поэтому модель IS-LM является конкретизацией модели AD-AS.

Основные уравнения модели IS — LM :

1) У==С+I+G+X

2) C = a + b ( Y — T ) — функция потребления, где Г=T

3) I = e — dR — функция инвестиций.

4) X

5)

Внутренние переменные модели: Y (доход), С (потребление), I (инвестиции), Х

Внешние переменные модели: G (государственные расходы), M

Эмпирические коэффициенты ( a , b , е, d , g , т , п, k, h) положительны и относительно стабильны.

В краткосрочном периоде, когда экономика находится вне состояния полной занятости ресурсов ( Y

В долгосрочном периоде, когда экономика находится в состоянии полной занятости ресурсов (Y=Y*), уровень цен Р подвижен. В этом случае переменная Ms (предложение денег) является номинальной величиной, а все остальные переменные модели — реальными.

Глава 2. Вывод кривых IS и LM. Наклон и сдвиг кривых IS и LM. Равновесие в модели IS-LM.

Кривая IS — кривая равновесия на товарном рынке. Она представляет собой геометрическое место точек, характеризующих все комбинации Y и R, которые одновременно удовлетворяют тождеству дохода, функциям потребления, инвестиций и чистого экспорта. Во всех точках кривой IS соблюдается равенство инвестиций и сбережений. Термин IS отражает это равенство ( Investment = Savings ).

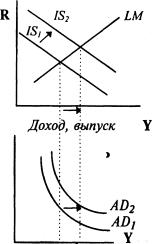

Простейший графический вывод кривой IS связан с использованием функций сбережений и инвестиций (см. рис.2.1).

На рис.2.1,А изображена функция сбережений: с ростом дохода от Y

На рис.2.1,В изображена функция инвестиций: рост сбережений сокращает процентную ставку с r

На рис.2.1,С изображена кривая IS: чем ниже ставка процента, тем выше уровень дохода.

А. функция сбережений

I

Аналогичные выводы могут быть получены с использованием модели Кейнсианского креста (см. рис.2.2).

На рис.2.2,А изображена функция инвестиций: рост ставки процента от R

На рис.2.2,В изображен крест Кейнса: уменьшение планируемых инвестиций сокращает доход с Y

На рис.2.2,С показана кривая IS: чем выше ставка процента, тем ниже уровень дохода.

Графический вывод кривой IS из креста Кейнса В. Кейнсианский крест

А. Функция инвестиций

Ставка процента R

I(R

Алгебраический вывод кривой IS

Уравнение кривой IS может быть получено путем подстановки уравнений 2, 3 и 4 в основное макроэкономическое тождество и его решения относительно R и Y.

Уравнение кривой IS относительно R имеет вид:

R=

Уравнение кривой IS относительно Y имеет вид:

Y=

Коэффициент

Кривая IS является более пологой при условии, если:

1) чувствительность инвестиций (d) и чистого экспорта (п) к динамике ставки процента велика;

2) предельная склонность к потреблению (Ь) велика;

3) предельная ставка налогообложения (t) невелика;

4) предельная склонность к импортированию (т ‘ ) невелика;

Под влиянием увеличения государственных расходов G или снижения налогов Т кривая IS смещается вправо. Изменение налоговых ставок t изменяет также и угол ее наклона. В Долгосрочной перспективе угол наклона IS также может быть изменен с помощью политики доходов, так как у высокообеспеченных семей предельная склонность к потреблению относительно ниже, чем у малообеспеченных. Остальные параметры (d, п п т’) практически не подвержены воздействию макроэкономической политики и преимущественно являются вешними факторами, определяющими ее эффективность.

Кривая LM — кривая равновесия на денежная рынке. Она фиксирует все комбинации Y и R, которые удовлетворяют функции спроса на деньги при заданной Центральным Банком величине денежного предложения Мs. Во всех точках кривой

LM спрос на деньги равен их предложению. Термин LM отражает это равенство (Liquidity Preference = Money Supply) (см. рис.9.3).

Графический вывод кривой LM

Рис.2.3 А. Рынок реальных запасов В.Кривая

Рис.2.3,А показывает денежный рынок: рост дохода от Y1 до Y2 увеличивает спрос на деньги и, следовательно, повышает ставку процента от r1 до R2.

Рис.2.3,В Показывает кривую LM:

чем выше уровень дохода , тем выше ставка процента.

Алгебраический вывод кривой LM

Уравнение кривой LM может быть получено путем решения уравнения 5 модели относительно R и У. Уравнение кривой LM имеет вид:

R=

Y=

Коэффициент

Кривая LM является относительно пологой при условии, если:

1) чувствительность спроса на деньги к динамике рыночной ставки процента (h) велика;

2) чувствительность спроса на деньги к динамике ВНП (k) невелика.

Увеличение предложения денег M s или снижение уровня цен Р сдвигает кривую LM вправо.

Равновесие в модели достигается в точке пересечения кривых IS и LM (см.рис.9.4).

Ставка процента R

Алгебраически равновесный объем производства может быть найден путем подстановки значения R из уравнения IS в уравнение LM и решения последнего относительно Y:

Y=h

(при условии, что Т = T

При фиксированном уровне цен Р равновесное значение Y удет единственным. Равновесное значение процентной ставки

R может быть найдено путем подстановки равновесного значения У в уравнение IS или LM и решения его относительно R.

Глава 3. Фискальная и монетарная политика в рамках модели IS—LM.

Чтобы получить некоторые предварительные ответы на вопросы, связанные с вероятными эффектами фискальной политики (с использованием государственных расходов налогов) или монетарной политики (использующей изменения предложения денег должны еще раз внимательно посмотреть на модель IS-LM.

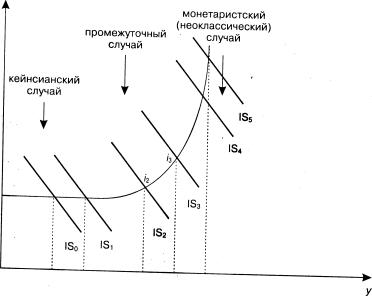

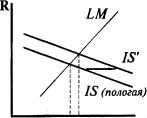

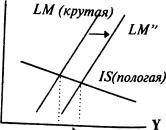

Есть три возможные ситуации, используя при этом только те инструменты модели IS-LM, которые уже известны. Называются эти три возможные ситуации кейнсианской, монетаристской (неоклассической) и промежужуточной.. Две первых из этих ситуаций являются экстремальными. Однако именно они нам лучше понять альтернативы экономической политики. На рис. 8.8 изображена модель IS-LM, которая демонстрирует эти три ситуации.

Рис.3.1 Экономическая политика в рамках модели IS-LM

Фискальная и монетарная политики являются двумя главными инструментами осуществления экономической стабилизации на макроуровне. Экстремальный кейнсианский случай этой альтернативы экономической политики даст высокую оценку фискальной политике и низкую или даже нулевую оценку монетарной политике. Для того чтобы понять — почему, мы должны исходить из двух экстремальных кейнсианских предпосылок.

Во-первых, пересечение линий IS и LM здесь осуществляется на том отрезке линии LM, которому соответствует рассмотренная уже нами «ликвидная ловушка». Иначе говоря, на этом отрезке кривой LM спекулятивный спрос на деньги абсолютно эластичен.

Во-вторых, график инвестиционного спроса почти или вовсе неэластичен относительно изменений процентной ставки.

«Ликвидная ловушка» может существовать в том случае, когда инвесторы или владельцы денег считают, что ценные бумаги являются «ненадежным» объектом инвестиций.

Второе предположение также основано на здравом смысле. Высокоэластичная или совершенно неэластичная инвестиционная функция означает, что при данной ставке процента предприниматели не станут заниматься созданием новых нетто-инвестиций. Подобная ситуация, по мнению кейнсианцев, типична для состояния депрессии или кризиса. В данном случае мы имеем дело с так называемой инвестиционной ловушкой.

Инвестиционная ловушка имеет место в том случае, когда спрос на инвестиции является неэластичным по ставке процента. В такой ситуации функция инвестиций, а значит и линия IS, занимают перпендикулярное положение к оси абсцисс.

Рис. 8.9 отражает эту кейнсианскую ситуацию. На рисунке видно, что как в случае «ликвидной ловушки», так и в случае «инвестиционной ловушки» меры монетарной политики, сводящиеся к увеличению денежной массы, абсолютно неэффективны. Увеличение денежной массы от m0 к М1 при довольно эластичной линии ISo лишь удлиняет протяженность ликвидной ловушки, оставляя неизменной ставку процента.

Если ставка процента не может быть понижена, то, очевидно, не следует ожидать и притока в экономику новых инвестиций. А это значит, что национальный доход страны не может быть увеличен.

Но если мы предположим, напротив, что монетарная политика является эффективной при понижении ставки процента из положения i0 в положение i1 (что явилось следствием сдвига вправо линии LM), то мы должны при этом полагаться на определенную эластичность линии IS. Однако именно эластичность IS1 по ставке процента, по мнению сторонников кейнсианской школы, оказывается нулевой. Рис. 8.9 иллюстрирует эту ситуацию: несмотря на понижение процентной ставки с iо до i1 неэластичность линии IS1 препятствует увеличению дохода.

Таким образом, несмотря на все ухищрения экспансионистской монетарной политики, величина дохода (у) оказывается неизменной. Именно поэтому ортодоксальные кейнсианцы трактуют монетарную политику как неэффективную с теоретической и практической точек зрения. По мнению сторонников кейнсианской школы монетарная политика не способна стимулировать увеличение дохода, занятости и экономической активности.

Именно поэтому любимым детищем кейнсианцев является фискальная политика. гвительно, если вернуться к рассмотрению рис. 3.2, то на кейнсианском линии LM смещение линии IS из положения ISo в IS 1 увеличивает доход от уо до y1 без изменения процентной ставки. Стимулами для такого роста являются сличение государственных расходов, либо снижение налогов. При создании государственного долга дефицит государственного бюджета имеет место при неизменном уровне процентной ставки is. В данном случае кейнсианский мультипликатор «работает» со стопроцентной эффективностью. При этом, естественно, существенно возрастает роль государства.

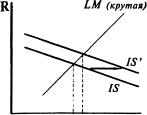

НЕОКЛАССИЧЕСКИЙ (МОНЕТАРИСТСКИЙ) СЛУЧАЙ

Монетаристы отвергают фискальную политику с прямо противоположных позиций,

Отводя главную роль денежно-кредитной или монетарной политике. Для крайней неоклассической позиции характерны следующие допущения.

Во-первых, по мнению неоклассиков, линия спекулятивного спроса на деньги является абсолютно неэластичной по отношению к процентной ставке, то есть линия LM представляет собой вертикаль.

Во-вторых, функция инвестиционного спроса, напротив, обладает высокой эластичностью относительно процентной ставки.

Первое предположение отрицает мотив держания денег для спекулятивных целей. Это означает, что L = Lt. Согласно данной концепции, люди держат деньги исходя только из трансакционных соображений.

Второе допущение означает, что инвестиционные затраты чрезвычайно чувствительны к изменениям процентной ставки. Именно поэтому действенность монетарной политики очень эффективна при увеличении расходов. Монетаристы считают, к примеру, что даже незначительное снижение процентной ставки приведет к крупному увеличению инвестиционных расходов.

Для увеличения валового дохода центральному банку необходимо всего лишь увеличить предложение денег. При этом процентная ставка упадет, возрастут инвестиционные расходы, и совокупный доход увеличится на желаемую величину. Эластичный инвестиционный спрос демонстрируется положением линии IS.

Исходя из этих соображений, монетаристы являются решительными противниками фискальной политики.

Рис. 3.3 Увеличение валового дохода монетаристкими методами

Вернемся к рассмотрению рис. 3.1 и обратим внимание на то, что сдвиг линии IS, вызванный увеличением государственных расходов из положения IS4 в положение IS5 в районе вертикального участка линии LM, не оказывает никакого воздействия на величину дохода, несмотря на увеличение процентной ставки. Увеличение процент ставки может лишь снизить величину частных инвестиций и частное потребление, при этом произойдет так называемое «вытеснение» частных расходов государственными, и величина совокупных расходов не претерпит никаких изменений, значит и величина дохода также не изменится.

Ортодоксальные неоклассики и монетаристы не признают поэтому такие категории, как ликвидная и инвестиционная ловушки, мультипликатор — со всеми его составляющими (предельная склонность к потреблению, предельная склонность к сбережению и т.д.).

Промежуточная ситуация (между крайним кейнсианством и крайним монетаризмом) отражает случай, при котором и фискальная, и монетарная политики могут быть достаточно эффективными. Однако при этом следует иметь в виду следующее, во-первых, выбор той или иной экономической политики требует высочайшей компетенции высшего управленческого звена страны, которое должно четко осознавать цели и последствия этого выбора. Причем перед государственными властями обязательно встанет вопрос философского характера: желательным ли является рост государственного сектора и государственных программ? Более того, следствием выбора фискальной политики, является повышение процентной ставки, что неизбежно ведет снижению частных инвестиций и увеличению инвестиций государственных и т. д. во—вторых, как мы уже выяснили, эффективность фискальной или монетарной гики во многом зависит от эластичности линий IS и LM, которые соответствуют той экономической ситуации. Но определить такую ситуацию, предусмотреть направление изменений IS и LM — дело чрезвычайно непростое. Итак, мы выяснили, что состояние экономической конъюнктуры зависит от большого количества факторов. Более того, теперь можно судить о правомерности выбора государством методов фискальной или монетарной политики. Это имеет принципиальное значение и при оценке нынешней экономической ситуации в России.

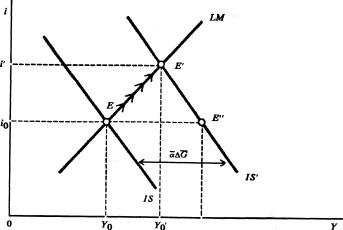

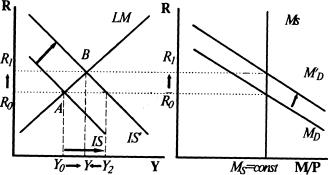

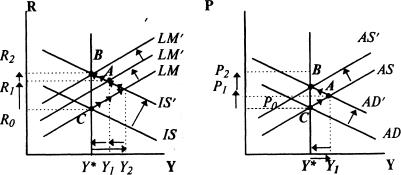

Глава 4. Относительная эффективность бюджетно-налоговой и кредитно-денежной политики. Эффект вытеснения.

Сравнивая точку Е’ с первоначальной точкой равновесия Е, мы видим, что возросшие государственные расходы вызвали повышение и дохода, и ставки процента. Но важно также сравнить точку Е с Е» — точкой равновесия на рынке товаров при исходной ставке процента. Точка Е» соответствует равновесию, когда не учитывали воздействие ставки процента на экономику. При сравнении Е» и Е’ становится ясно, что приспособление ставки процента и ее влияние на совокупный спрос гасят стимулирующее воздействие возросших государственных расходов. Доход, вместо того чтобы увеличиваться до Y’, растет только до y0’ . Это вызывает следующий вопрос: какие факторы определяют степень, в которой сдерживающее воздействие ставки процента может погасить рост выпуска, вызванный возросшими государственными расходами?

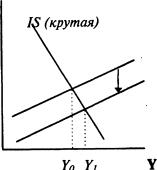

Размер повышения дохода и ставки процента, вызванный фискальной экспансией зависит от наклона графиков LM и IS и от величины мультипликатора.

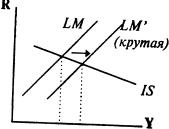

Случай классической теории и эффект вытеснения

Если кривая LM имеет вид вертикали, то увеличение государственных расходов не будет оказывать воздействия на величину равновесного дохода и приведет всего лишь к повышению ставки процента. Этот случай показан на рис. 5. З а, где увеличение государственных расходов смещает кривую IS в положение IS‘, но не оказывает воздействия на доход. Если спрос на деньги не связан с величиной ставки процента, как это предполагает вертикальная кривая LM, то тогда существует единственный уровень дохода, при котором денежный рынок находится в равновесии.

Следовательно, при вертикальной кривой LM увеличение государственных расходов не может изменить уровень равновесного дохода и только лишь увеличивает уровень равновесной ставки процента. Но если государственные расходы повысились, а величина выпуска не изменилась, то должно произойти уравновешивающее сокращение частных расходов:

Рис. 4.2. ЭФФЕКТ ПОЛНОГО ВЫТЕСНЕНИЯ. Если график LM имеет вид вертикали, то фискальная экспансия, сдвигая график IS, вызывает рост ставки процента, но не дохода. Государственные расходы замещают или вытесняют частные расходы в равном объеме.

Увеличение ставки процента вытесняет частные инвестиционные расходы. Вытеснение, как оно было определено ранее, представляет собой сокращение частных расходов (в частности, инвестиций), связанное с увеличением ставки процента, вызванное фискальной экспансией. При вертикальной кривой LM будет иметь место эффект полного вытеснения*.

На рис. 4.2 б показан процесс вытеснения с использованием графика функции инвестиций. Фискальная экспансия повышает уровень равновесной ставки процента с iо до i‘ на графике (а). На графике (б) вследствие этого инвестиционные расходы снижаются с уровня Iо до I’. Теперь легко увидеть, что, если график LM имел бы положительный наклон, а не был вертикальным, ставка процента поднималась бы по мере фискальной экспансии несколько медленнее, и в результате инвестиционные расходы сократились бы значительно меньше. Масштабы вытеснения, следовательно, зависят от наклона кривой LM и, значит, чувствительности спроса на деньги к величине процента. Чем меньше чувствительность спроса на деньги к величине процента, тем в большей степени фискальная экспансия вытесняет инвестиции, а не вызывает повышение объема выпуска.

Заметно, что, в принципе, при увеличении ставки процента могут быть сокращены, а затем и вытеснены и инвестиции и потребление. Как мы увидим в главе б, фискальная экспансия может вытеснить чистый экспорт, вызывая внешнеторговый дефицит.

Бюджетно-налоговая экспансия. Рост государственных расходов и снижение налогов приводит к эффекту вытеснения который значительно снижает результативность стимулирующей фискальной политики (см. рис.4.3).

Если госрасходы G увеличиваются, то совокупные расходы и доход возрастают, что приводит к увеличению потребительских расходов С. Увеличение потребления, в свою очередь, увеличивает совокупные расходы и доход У, причем с эффектом мультипликатора. Увеличение Y способствует росту спроса на деньги m

инвестиций I и чистого экспорта Xn. Падение чистого экспорта связано также с ростом совокупного дохода Y, который сопровождается увеличением импорта. В итоге рост занятости и выпуска, вызванный стимулирующей фискальной политикой, оказывается частично элиминированным за счет вытеснения частных инвестиций и чистого экспорта.

Если бы не было вытеснения инвестиций и чистого экспорта, то увеличение Y из-за приращения госрасходов (или снижения налогов) было бы равно (YoY2). Однако вследствие эффекта вытеснения действительное увеличение Y составляет только (YoY).

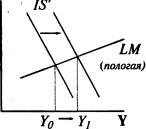

Кредитно-денежная экспансия. Увеличение предложения денег позволяет обеспечить краткосрочный экономический рост без эффекта вытеснения, но оказывает противоречивое воздействие на динамику чистого экспорта.

Увеличение денежной массы Ms сопровождается снижением процентных ставок R (см. рис.9.6), так как ресурсы для кредитования расширяются и цена кредита снижается. Это способствует росту инвестиций I. В итоге совокупные расходы и доход Y увеличиваются, вызывая рост потребления С. Динамика чистого экспорта Хп оказывается под влиянием двух противодействующих факторов: роста совокупного дохода Y, который сопровождается снижением чистого экспорта, и снижения ставки процента, которое сопровождается его ростом. Конкретное изменение величины Хп зависит от величин изменений У и R, а также от значений предельной склонности к импортированию т’ и коэффициента п.

Относительная эффективность бюджетно-налоговой и кредитно-денежной политики определяется в зависимости от:

а) степени чувствительности функций инвестиций и чистого экспорта к динамике рыночной ставки процента (коэффиценты d и n);

б) степени чувствительности спроса на деньги к динамике рыночной ставки процента (коэффицент h).

Относительная эффективность стимулирующей фискальной политики определяется величиной эффекта вытеснения. Если эффeкт вытеснения меньше, чем эффект роста выпуска, то, при прочих равных условиях, фискальная политика эффективна.

M

Эффект вытеснения оказывается относительно незначительным в двух случаях:

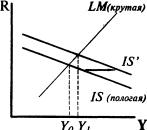

1) если инвестиции и чистый экспорт малочувствительны к повышению процентных ставок на денежном рынке, то есть если коэффициенты чувствительности d и п относительно малы. В этом случае даже значительное увеличение R вызовет лишь небольшое вытеснение I и Хп, и поэтому общий прирост Y будет существенным. Графически эта ситуация иллюстрируется более крутой кривой IS (см. рис.4.3). Наклон кривой LM имеет в данном случае второстепенное значение.

2) Если спрос на деньги высокочувствителен к повышению процентных ставок и достаточно незначительного увеличения R, чтобы уравновесить денежный рынок. Поскольку повышение R незначительно, то и эффект вытеснения будет относительно мал (даже при относительно высоких коэффициентах чувствительности I и Хп к динамике R). Графически эта ситуация иллюстрируется более пологой кривой LM (см.рис.4.4). Наклон кривой IS имеет в данном случае второстепенное значение.

Инвестиции и чистый экспорт малочувствительны к динамике процентных ставок.

Спрос на деньги высокочувствителен к динамике процентных ставок.

Стимулирующая фискальная политика оказывается наиболее эффективной при сочетании относительно крутой IS и относительно пологой LM (см.рис.4.6). В этом случае эффект вытеснения очень мал, так как и повышение ставок процента очень незначительно, и коэффициенты d и п очень малы. Общий прирост Y составляет величину (YoY1).

Стимулирующая фискальная политика относительно неэффективна, если эффект вытеснения превосходит эффект прироста выпуска.

Эффект вытеснения значителен, если:

1) инвестиции и чистый экспорт высокочувствительны к

динамике процентных ставок, то есть коэффициенты d и n очень велики. В этом случае даже незначительное увеличение R вызовет большое снижение I и Хп и поэтому общий пророст Y будет мал. Графически эта ситуация иллюстрируется относительно пологой кривой IS (см.рис.4.7) Наклон кривой LM в данном случае имеет второстепенное значение.

Инвестиции и чистый экспорт высокочувствительны к динамике процентных ставок

слабая Y (неэффективная)

2) если спрос на деньги малочувствителен к динамике R. В этом случае для того, чтобы уравновесить денежный рынок, нужно очень значительное повышение R. Это вызывает очень сильный эффект вытеснения даже при относительно небольших коэффициентах d и п. Графически эта ситуация иллюстрируется более крутой кривой LM (см.рис.4.8). Наклон кривой IS данном случае имеет второстепенное значение.

слабая Y (неэффективная)

Рис.4.8 Спрос на деньги малочувствителен к динамики процентных ставок

Стимулирующая фискальная политика оказывается наименее эффективной в случае сочетания относительно пологой IS и крутой LM. В этом случае прирост Y, равный (Y0Y1), очень мал, так как и повышение ставок процента очень велико, и коэффициенты d и п значительны.

Стимулирующий эффект на I и Хп относительно велик в 2-х случаях:

сильная Y (эффективная)

Инвестиции и чистый экспорт высокочувствительны к динамике

2) если спрос на деньги малочувствителен к динамике R. Графически это соответствует относительно крутой LM (см.рис.4.11). В этом случае прирост денежной массы сопровождается очень большим снижением процентных ставок, что сильно увеличивает I и Хп даже при относительно незначительных коэффициентах d и n.

Угол наклона IS в данном случае имеет второстепенное значение.

Стимулирующая денежно-кредитная политика наиболее эффективна при сочетании относительно крутой LM и пологой IS (см.рис.4.12). В этом случае и снижение процентных ставок весьма существенно и коэффициенты d и п значительны. Поэтому прирост Y, равный (YoY1), относительно велик.

Стимулирующая денежно-кредитная политика относительно неэффективна при высокой чувствительности спроса на деньги к динамике R, а также низкой чувствительности инвестиций и чистого экспорта к динамике ставки процента.

Пологая LM означает, что денежный рынок приходит в равновесие при очень небольшом снижении R в ответ на рост денежной массы. Даже если I и Хп очень чувствительны к динамике R, такого небольшого снижения процентных ставок оказывается недостаточно, чтобы существенно увеличить инвестиции и чистый экспорт. Поэтому общий прирост выпуска очень мал (см. Рис.9.16).

Крутая IS означает, что даже при значительном снижении R инвестиции и чистый экспорт возрастут очень слабо, так как коэффициенты d и п очень малы. Поэтому общий прирост выпуска будет незначителен даже при большом увеличении денежного предложения и существенном снижении ставок процента (см.рис.4.13).

Монетарная политика наименее эффективна при одновременном сочетании крутой IS и пологой LM. В этом случае и R снижается незначительно, и реакция на это со стороны I и Хп очень слабая. Поэтому общий прирост очень невелик и равен (Y0Y1).

Глава 5. Вывод кривой совокупного спроса. Экономическая политика в моделях AD—AS и IS—LM при изменениях уровня цен.

Графическое выведение кривой AD из модели IS—LM А. Модель IS-LM

В.Кривая совокупного спроса

Уравнение совокупного спроса можно получить из алгебраического выражения для равновесного Y при условии введения в него гибких цен. В обобщенном виде его можно представить как:

Y=

где

Повышение уровня цен от Р1 до Р2 снижает реальное предложение денег, что графически соответствует сдвигу кривой LM влево (см. рис. 9.19-А). Снижение предложения денег повышает ставку процента R, что приводит к снижению инвестиций I и относительно сокращает чистый экспорт Хп. В итоге объем производства Y снижается от У1 до У0 (см.рис.9.19-В).

Увеличение государственных расходов, сокращение налогов или увеличение предложения денег сдвигают кривую совокупного спроса вправо. Однотипный сдвиг кривой AD сопровождает совершенно различные сдвиги кривых IS и LM, соответствующие мерам стимулирующей бюджетно-налоговой и кредитно-денежной политики (см.рис.9.20 и рис.9.21).

Стимулирующая бюджетно-налоговая политика при изменении уровня цен

Экономика стартует в точке С. (см. рис. 9.22.). При росте госрасходов G (или снижении налогов Т) кривая IS смещается в положение IS’ что отражает рост совокупного спроса до AD‘. Сдвиг AD вызывает инфляцию спроса — уровень цен возрастает с Ро до P1. Под влиянием роста цен относительно сокращается реальное предложение денег и кривая LM уходит влево (в положение LM). В точке А устанавливается краткосрочное макроэкономическое равновесие.

В условиях инфляции спроса экономические агенты постепенно корректируют свое поведение: повышаются ставки номинальной заработной платы. Это увеличивает средние издержки на единицу продукции и сокращает прибыль фирм. Постепенно фирмы начинают снижать свой выпуск и кривая AS медленно смещается влево. Сокращение AS вызывает дальнейший рост цен (инфляция издержек) от Р1 до Р2 повышение цен смещает кривую LM‘ еще дальше влево, в положение LM«. Так как предложение денег все время относительно снижается, то ставка процента все время возрастает (от ro до R2). В точке В устанавливается долгосрочное макроэкономическое равновесие при более высоком уровне цен и процентных ставок, чем в точке С, и изменении структуры экономики в пользу государственного сектора. Уровень производства равен потенциальному.

Экономика стартует в точке В (см.рис.9.23).

Увеличение предложения денег сдвигает кривую LM вправо до положения LM’ что отражает рост совокупного спроса AD до AD‘. Сдвиг AD сопровождается инфляцией спроса — цены увеличиваются с Ро до Р1. Это относительно сокращает реальное денежное предложение и кривая LM‘ смещается назад влево до положения LM». В точке А устанавливается краткосрочное макроэкономическое равновесие.

В дальнейшем инфляция издержек приводит к спаду совокупного предложения: кривая AS смещается влево до AS’. Повышение цен от р1 до Р2 возвращает кривую LM» в исходное положение LM, так как реальное предложение денег постоянно снижается. В точке В ’ устанавливается долгосрочное макроэкономическое равновесие при потенциальном уровне производства, исходном уровне процентных ставок rq и возросшем с Ро до Р2 Уровне цен. Очевидно, что в долгосрочном плане рост денежной массы вызывает только рост цен при неизменности бальных переменных. Это явление получило название нейтральности денег.

При однократном и неожиданном увеличении денежного предложения в коротком периоде снижаются и реальная, и минальная ставки процента (хотя изменения номинальной

ставки могут быть незначительными). В долгосрочном плане обе процентные ставки остаются неизменными.

Если имеют место длительные изменения темпов роста денежной массы, то в долгосрочном плане увеличивается номинальная ставка процента, «подталкиваемая» ростом уровня ожидаемой инфляции. Это не исключает, однако, краткосрочных понижений номинальной ставки из-за текущих мер денежно-кредитной политики. Ожидаемые темпы роста денежной массы, согласно уравнению Фишера, не оказывают на реальную ставку процента заметного воздействия.

И фискальная, и монетарная экспансия вызывает лишь краткосрочный эффект увеличения занятости и выпуска, не способствуя росту экономического потенциала. Задача обеспечения долгосрочного экономического роста не может быть решена с помощью политики регулирования совокупного спроса. Стимулы к экономическому росту связаны с политикой в области совокупного предложения.

1.Агапова Т.А., Серегина С.Ф. Макроэкономика.-М., «Дис», 1997

2.Селищев А.С. Макроэкономика.-С-Пб, «Питер», 2000

3.Дорбнуш Р., Фишер С., Макроэкономика.-М., «Инфра-М»,1997

4.Бурда М., Виплош Ч., Макроэкономика.-С-Пб, «Судостроение», 1997

http://poisk-ru.ru/s43423t5.html

http://www.km.ru/referats/9395F06F83424168AF96A6DAF76155A8