Считаем доходность инвестиций по Фишеру: зачем инвестору макроэкономика?

Ирвинг Фишер — американский экономист, представитель неоклассического направления в экономической науке. Родился 27 февраля 1867 года в Согертис, шт. Нью-Йорк. Он внес большой вклад в создание теории денег, а так же вывел «уравнение Фишера» и «уравнение обмена».

Его труды были взяты за основу современных методик для расчета уровня инфляции. Кроме того, они во многом помогли понять закономерности явления инфляции и ценообразования.

Полная и упрощенная формула Фишера

В упрощенном виде формула будет выглядит так:

i = r + π

- i — номинальная процентная ставка;

- r — реальная процентная ставка;

- π — темп инфляции.

Данная запись является приближенной. Чем меньше значения r и π, тем точнее выполняется это уравнение.

Более точной будет является такая запись:

r = (1 + i)/(1 + π) — 1 = (i — π)/(1 + π)

Количественная теория денег

Количественная теория денег — это экономическая теория, которая изучает воздействие денег на экономическую систему.

В соответствии с моделью, выдвинутой Ирвингом Фишером, государство должно регулировать объем денежных масс в экономике, чтобы избежать их недостатка или чрезмерного количества.

Согласно этой теории, явление инфляции возникает по причине несоблюдении этих принципов.

Недостаточное или чрезмерное количество денежной массы в обороте влечет за собой рост темпа инфляции.

В свою очередь рост инфляции предполагает рост номинальной процентной ставки.

- Номинальнаяпроцентная ставка отражает только текущую прибыль от вкладов без учета инфляции.

- Реальнаяпроцентная ставка — это номинальная ставка процента за вычетом ожидаемого уровня инфляции.

Уравнение Фишера описывает соотношения возникающие между этими двумя показателями и уровнем инфляции.

Видео

Советуем посмотреть данное видео, чтобы лучше разобраться в теории:

Как применять для расчета доходности инвестиции

Предположим, что вы делаете вклад в размере 10 000, номинальная процентная ставка составляет 10%, а уровень инфляции 5% в год. В таком случае реальная процентная ставка составит 10% — 5% = 5%. Таким образом, реальная процентная ставка тем меньше, чем выше уровень инфляции.

Именно эту ставку стоит учитывать, чтобы рассчитать количество денег, которое данный вклад принесет вам в будущем.

Типы начисления процентов

Как правило, начисления процентов прибыли происходит в соответствии с формулой сложного процента.

Сложный процент — это метод начисления процентов прибыли, при котором они прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли.

Краткая запись формулы сложных процентов выглядит так:

K = X * (1 + %) n

- K — итоговая сумма;

- X — начальная сумма;

- % — процентное значение выплат;

- n — количество периодов.

При этом, реальный процент, который вы получите сделав вклад под сложные проценты, будет тем меньше, чем выше уровень инфляции.

При этом для любого вида инвестиций имеет смысл рассчитывать эффективную (реальную) процентную ставку: по своей сути это процент от начального вклада, который инвестор получит в конце срока инвестирования. Проще говоря, это отношение полученной суммы к первоначально инвестированной сумме.

r(ef) = (Pn — P)/P

- ref — эффективный процент;

- Pn — итоговая сумма;

- P — начальный вклад.

Используя формулу сложных процентов получим:

ref = (1 + r/m) m — 1

Где m — количество начислений за период.

Международный эффект Фишера

Международный эффект Фишера — это теория обменного курса, выдвинутая Ирвингом Фишером. Суть этой модели заключается в расчете настоящих и будущих номинальных процентных ставок для того, чтобы определять динамику изменений курса обмена валют. Данная теория работает в чистом виде в том случае, если капитал свободно движется между государствами, валюты которых могут быть соотнесены друг с другом по стоимости.

Анализируя прецеденты роста инфляции в разных странах, Фишер заметил закономерность в том, что реальные процентные ставки, несмотря на рост количества денег не увеличиваются. Данное явление объясняется тем, что оба параметра со временем уравновешиваются посредством рыночного арбитража. Этот баланс соблюдается по той причине, что процентная ставка устанавливается с учетом риска инфляции и рыночных прогнозах по валютной паре. Это явление получило название эффект Фишера .

Экстраполировав эту теории на международные экономические отношения, Ирвинг Фишер сделал вывод, что изменение номинальных процентных ставок оказывает непосредственное влияние на подорожание или удешевление валюты.

Данная модель так и не была протестирована в реальных условиях. Основным её недостатком принято считать необходимость выполнения паритета покупательной способности (одинаковая стоимость аналогичных товаров в разных странах) для точного прогнозирования. И, к тому же, неизвестно, можно ли использовать международный эффект Фишера в современных условиях, с учетом колеблющихся курсов валют.

Прогнозирование инфляции

Явление инфляции заключается чрезмерном количестве, обращающихся в стране денег, что ведет к их обесцениванию.

Классификация инфляции происходит по признакам:

Равномерности — зависимости темпа инфляции от времени.

Однородности — распространения влияния на все товары и ресурсы.

Прогнозирование инфляции рассчитывается с помощью индекса инфляции и скрытой инфляции.

Основными факторами при прогнозировании инфляции являются:

- изменение курса валют;

- увеличение количества денег;

- изменение процентных ставок;

Также распространенным метод является расчет уровня инфляции на основе дефлятора ВВП. Для прогнозирования в этой методике фиксируют такие изменения в экономике:

- изменение прибыли;

- изменение выплат потребителям;

- изменение импортных и экспортных цен;

- изменение ставок.

Расчет доходности инвестиций с учетом уровня инфляции и без него

Доходностью инвестиций принято считать процентное отношение полученной прибыли к сумме начального взноса.

Формула доходности без учета инфляции будет выглядеть следующим образом:

X = ((Pn — P) / P )*100%

- X — доходность;

- Pn — итоговая сумма;

- P — начальный взнос;

В этом виде итоговая доходность рассчитывается без учета потраченного времени.

Для того, чтобы рассчитать доходность в процентах годовых, необходимо воспользоваться следующей формулой:

Xt = ((Pn — P) / P ) * (365 / T) * 100%

Где T — количество дней владения активом.

Оба способа не учитывают влияния инфляции на доходность.

Доходность с учетом инфляции (реальную доходность) следует рассчитывать по формуле:

R = (1 + X) / (1 + i) — 1

- R — реальная доходность;

- X — номинальная ставка доходности;

- i — инфляция.

Исходя из модели Фишера, можно сделать один главный вывод: инфляция не приносит доходов.

Повышение номинальной ставки вследствие инфляции никогда не будет больше, чем количество денег вложенных, которое обесценилось. Кроме того, высокий темп роста инфляции предполагает значительные риски для банков, и компенсация этих рисков лежит на плечах вкладчиков.

Применение формулы Фишера в международных инвестициях

Как можно заметить, в приведенных выше формулах и примерах, уровень высокий инфляции всегда снижает доходность инвестиций, при неизменной номинальной ставке.

Таким образом, основным критерием надежности инвестиции является не объем выплат в процентном выражении, а целевой уровень инфляции.

Подтверждением тому служит рейтинг стран, в которые поступает больше всего инвестиций. Первые места в нем занимают Китай и США. Рост инфляция в этих странах за последние 5 лет не превышал отметку в 3%.

Описание Российского инвестиционного рынка посредством формулы Фишера

Приведенная выше модель четко прослеживается на примере инвестиционного рынка РФ.

Падение инфляции в 2011-2013 году с 8.78% до 6.5% привело к повышению иностранных инвестиций: в 2008-2009 году они не превышали 43 млдр. долларов в год, а к 2013 достигли отметки в 70 млдр. долларов.

Резкое же повышение инфляции 2014-2015 привело к снижению иностранных инвестиций до исторического минимума. За эти два года сумма вложений в экономику России составила всего 29 млдр. долларов.

На данный момент, инфляция в России упала до 2.09%, что уже привело к притоку новых вложений от инвесторов.

В данном примере можно заметить, что в вопросах международного инвестирования основным параметром является именно реальная процентная ставка, расчет которой происходит по формуле Фишера.

Как рассчитывается индекс инфляции товаров и услуг

Индекс инфляции или индекс потребительских цен — это показатель, который отражает изменение цен товаров и услуг, покупаемых населением.

Численно индекс инфляции представляет собой отношение цен на товары в отчетный период к ценам на аналогичные товары базисного периода.

- ip — индекс инфляции;

- p1 — цены на товары в отчетный период;

- p2 — цены на товары в базисный период.

Проще говоря, индекс инфляции указывает на то, во сколько раз изменились цены за определенный промежуток времени.

Зная индекс инфляции, можно сделать вывод о динамике инфляции. Если индекс инфляции принимает значения больше единицы, то цены растут, а значит растет и инфляция. Индекс инфляции меньше единицы — инфляция принимает отрицательные значения.

Для прогнозирования изменений индекса инфляции используют следующие способы:

Формула Ласпейреса:

- IL — индекс Ласпейреса;

- Числитель — суммарная стоимость товаров проданных в предыдущем периоде по ценам отчетного периода;

- Знаменатель — реальная стоимость товаров в предыдущем периоде.

Инфляции, при повышении цен, дается высокая оценка, а при их падении — заниженная.

Индекс Пааше:

Числитель — фактическая стоимость продукции отчетного периода;

Знаменатель — фактическая стоимость продукции отчетного периода.

Идеальный индекс цен Фишера:

Учет инфляции при расчете инвестиционного проекта

Учёт инфляции в таких инвестициях играет ключевую роль. Инфляции может повлиять на реализацию проекта в двух аспектах:

- В натуральном выражении — то есть, повлечь за собой изменение плана реализации проекта.

- В денежном выражении — то есть, повлиять на итоговою доходность проекта.

Способы влияния на инвестиционный проект в случае повышения инфляции:

- Изменение валютных потоков в зависимости от инфляции;

- Учет инфляционной премии в ставке дисконтирования.

Анализ уровня инфляции и её возможного влияния на инвестиционный проект требуют следующих мер:

- учет потребительского индекса;

- прогнозирование изменения индекса инфляции;

- прогнозирование изменения дохода населения ;

- прогнозирование объема денежных сборов.

Формула Фишера для расчета зависимости стоимости товаров от количества денег

В общем виде формула Фишера для расчета зависимости стоимости товаров от количества денег имеет следующую запись:

MV = PQ

- М — объем денежных масс в обороте;

- V — частота, с которой деньги используются;

- Р — уровень стоимости товаров;

- Q — количеств товаров в обороте.

Преобразовав эту запись, можно выразить уровень цен: P=MV/Q.

Главным выводом из данной формулы является обратная пропорциональность между стоимостью денег и их количеством. Таким образом, для нормального товарообращения в пределах государства, требуется контроль количества денег, находящихся в обороте. Повышения количества товаров и цен на них требует увеличения количества денег, а, в случае уменьшения этих показателей, следует уменьшать денежную массу. Такого рода регулирование объема денег в обращении возлагается на государственный аппарат.

Формула Фишера в применении к монопольному и конкурентному ценообразованию

Чистая монополия прежде всего предполагает, что один производитель полностью контролирует рынок и совершенной информированностью о его состоянии. Основной целью монополии является максимальная прибыль при минимальных расходах. Монополия всегда устанавливает цену выше значения предельных затрат, а объем выпуска ниже, чем в условиях совершенной конкуренции.

Присутствие на рынке производителя-монополиста как правило имеет серьезные экономические последствия: потребитель тратит больше денег, чем в условиях жесткой конкуренции, при этом рост цен происходит вместе с ростом индекса инфляции.

Если изменение этих параметров учесть в формуле Фишера, то мы получим увеличение денежной массы и постоянное уменьшение количества обращающихся товаров. Такое положение приводит экономику к порочному циклу, в котором увеличение уровня инфляции ведет к увеличению только к увеличению цен, что в конце концов ещё больше стимулирует темп роста инфляции.

Конкурентный же рынок, в свою очередь, реагирует на повышение индекса инфляции совершенно другим образом. Рыночный арбитраж приводит к соответствию цен конъюктуре. Таким образом, конкуренция препятствует чрезмерному увеличению денежной массы в обороте.

Пример связи изменения процентных ставок с уровнем инфляции для России

На примере России, можно заметить прямую зависимость процентных ставок по вкладам от инфляции

| Год | Процентная ставка, % | Инфляция, % |

| 2017 | 9.75-7.75 | 2.09 |

| 2016 | 10.5-10.0 | 5.38 |

| 2015 | 15.0-11.0 | 12.91 |

| 2014 | 7.0-17.0 | 11.36 |

Таким образом видно, что нестабильность внешних условий и увеличение волатильности на финансовых рынках заставляет Центральный Банк снижать ставки, при повышении инфляции.

Эффект Фишера простыми словами

Начнём сразу с формулировки гипотезы Фишера (эффекта Фишера), которая гласит, что номинальная процентная ставка зависит от двух величин: от реальной процентной ставки и от темпа инфляции. Зависимость эта имеет следующий вид:

i=r+π, где

i – номинальная процентная ставка;

r – реальная процентная ставка;

π – уровень инфляции в стране.

Данная формула получила своё название по имени американского экономиста Ирвинга Фишера внёсшего значительный вклад в теорию денег.

Таким образом, согласно формуле Фишера, номинальная процентная ставка (являющаяся по своей сути ни чем иным как ценой на кредит) также как и цена на любой потребительский товар или услугу, подлежит коррекции через уровень инфляции.

Формула Фишера позволяет оценить реальную прибыльность инвестиций. Так, например, инвестор, вкладывающий деньги в банк под 12% годовых имеет разный реальный доход при различных значениях уровней инфляции. Если инфляция в течение года будет составлять 6%, то реальный процент полученный инвестором будет:

Если же предположить, что уровень инфляции за год достигнет значения в 12%, то эффективность инвестиций при данной номинальной процентной ставке сведётся к нулю:

Полная формула Фишера

Выше приведена формула в упрощённом её виде. Полный её вариант имеет следующий вид:

Как видите, полная формула отличается от приближенной наличием произведения rπ. Простая математика показывает нам, что при уменьшении значений r и π, их сумма уменьшается не так стремительно как их произведение. Следовательно, при π и r стремящихся к нулю, произведением rπ можно пренебречь.

Смотрите сами, при значениях π и r равных 10% их сумма составит 0,1+0,1=0,2=20%, а их произведение: 0,1х0,1=0,01=10%. А при значениях π и r равных 1%, их сумма будет равна 0,01+0,01=0,02=2%, а произведение всего: 0,01х0,01=0,0001=0,01%. То есть, чем меньше значения π и r, тем более точные результаты даёт приближенная формула Фишера.

Что такое реальная процентная ставка: формула расчета и варианты применения

Как вы считаете, 20 % годовых по вкладу в банке или инвестициям в ценные бумаги – это много или мало? Чтобы ответить на вопрос, надо сравнить цифру с инфляцией в стране. Если цены растут на 25 % в год, то ваша доходность превращается в обесценивание капитала. Инфляция ее просто “съедает”. Если инфляция равна 5 %, то вы получаете неплохой рост своих денег.

В приведенном примере речь шла о разных процентных ставках, которые надо учитывать при планировании личных финансов. Рассмотрим, что такое реальная процентная ставка, как она рассчитывается и где используется.

Виды процентных ставок

Реальная процентная ставка – это ставка с учетом текущей или прогнозной инфляции в зависимости от цели расчета. Само название намекает, что процент отражает реальную картину с нашим доходом, а не ту, что нарисована на бумаге.

В этом ключе рассматривается еще одна ставка – номинальная. Она отличается от реальной как раз тем, что не учитывает инфляцию. Например, по вкладу банк обещает 5 % годовых. Это номинальная ставка. За год инфляция составила 4,5 %. Получается, что вы заработали 5 %, но при этом на 4,5 % у вас обесценились деньги. Реальная ставка составила всего 0,5 %.

Вы можете самостоятельно определить свой фактический доход или платеж, если хотите учесть обесценивание денег. Проблем не будет, если вы оцениваете свою доходность уже по итогам инвестирования или депонирования средств в банке. Все величины известны, и результат точно покажет, что дали вам ваши вложения.

Но инвестору или вкладчику неинтересны прошлые оценки. Ему надо знать, выгодно или нет вкладывать деньги на текущих условиях, но на несколько лет вперед. И одна величина в таком случае будет всегда прогнозной – уровень инфляции. Никто не сможет вам ее назвать и дать 100 % гарантию, что прогноз сбудется. Остается только принять к сведению мнение экспертных органов. Например, Минэкономразвития России прогнозирует инфляцию до 2030 г. по трем сценариям.

| Сценарий | 2012–2015 | 2016–2020 | 2021–2025 | 2026–2030 |

| Консервативный | 5,5 | 5,0 | 3,9 | 2,7 |

| Инновационный | 5,0 | 3,7 | 2,6 | |

| Форсированный | 4,3 | 3,5 | 3,0 |

Уже сейчас видно, что специалисты ошиблись в прогнозах как минимум на 2021 г. Это и понятно, ведь разве кто-то мог представить, что не только российская, но и экономики развитых стран в 2020 г. возьмут паузу. Коронавирус внес свои коррективы.

Формула Фишера

Зависимость номинальной и реальной ставок математически описал американский экономист Ирвинг Фишер. Формула расчета:

Реальная процентная ставка = (Номинальная процентная ставка –

– Уровень инфляции) / (100 + Уровень инфляции) * 100 %

Реальная процентная ставка = (1 + Номинальная процентная ставка) /

/ (1+ Уровень инфляции) – 1

Поясню на примере. Предположим, что у вас есть 100 000 руб. Сегодня вы можете купить на нее определенный объем товара А. Вы кладете деньги на вклад под 3,2 % годовых (условия по вкладу “Сохраняй” от Сбербанка). Через год банк начислил вам проценты, сумма превратилась в 103 200 руб. А цены на тот же объем товара А выросли в соответствии с инфляцией в стране на 5,5 %. Следовательно, в конце года товар А стоит уже 105 500 руб.

После закрытия вклада и вывода денег со счета вы можете купить уже меньше товара А, чем в начале года: около 97,82 % (103 200 / 105 500 * 100 %). Покупательная способность денег сократилась на: 100 % – 97,82 % = 2,18 %. То есть вложение денег в Сбербанк привело к потере в 2,18 %.

Применим цифры из нашего примера к формуле Фишера и проверим расчеты:

Реальная процентная ставка = (3,2 – 5,5) / (100 + 5,5) * 100 % = –2,18 %

Часто используют и упрощенную формулу, когда из номинальной ставки просто вычитают уровень инфляции и получают реальный процент. В начале статьи я как раз ее и применила. При небольших темпах инфляции результат будет почти точным, отличается на десятые доли процента. Но при большом уровне инфляции лучше воспользоваться формулой Фишера. Она ярко иллюстрирует связь между инфляцией, номинальным и реальным процентом именно в странах с нестабильной экономикой.

Где применяется реальная процентная ставка

Везде, где ожидается доход или производится платеж, выраженный в процентах, можно рассчитать реальную процентную ставку. Это не сделает за вас банк или брокер. Процент, который вы увидите в кредитном договоре, договоре на открытие депозита или брокерском отчете, будет номинальным.

Кредиты

Реальную процентную ставку не рассчитывают по кредиту, хотя она точно так же работает при кредитовании, как и при получении дохода, и даже может внушить заемщику чуть больше оптимизма. Например, сегодня вы взяли кредит под 10 % годовых, а в стране прогнозируется инфляция в 4 % в ближайшие 3–5 лет. Значит, ежегодно ваша реальная ставка будет меньше номинальной на эти 4 %. Это ли не повод для радости?

Представьте, что ежемесячно вы вносите 30 000 руб. в счет погашения кредита. Со временем фактический платеж будет “дешеветь”, потому что 30 000 руб. через 5–10 лет – это не те же 30 000 руб. сегодня, а значительно меньше за счет обесценивания денег. Еще лучше, если у вас получится рефинансирование под меньший процент, тогда эффект будет еще сильнее.

Большее распространение расчет реальной ставки получил при определении доходности вложений: в инвестициях или банковских депозитах.

Инвестиции

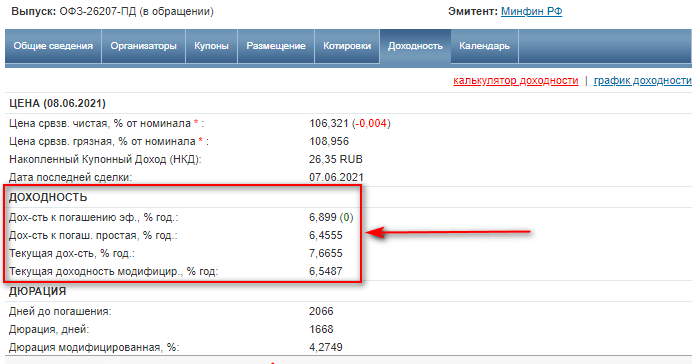

Для инвестора большую ценность имеет реальный, а не номинальный процент, который поможет определить доходность от инвестирования в различные инструменты. Например, при выборе облигаций в карточке конкретного инструмента вы увидите сразу несколько видов доходности, но все они номинальные.

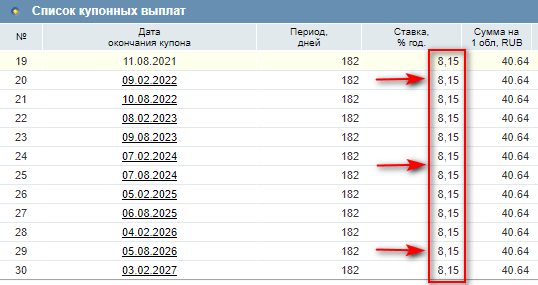

Чтобы определить реальную доходность, надо воспользоваться формулой Фишера. По облигациям в ней будет только одна прогнозная величина, которая может исказить картину в будущем, – это инфляция. А другой важный параметр точно известен на несколько лет вперед – купонный доход. В примере выше срок погашения облигации ОФЗ-26207-ПД наступит только в 2027 году. Ежегодный купонный доход на все эти годы составит 8,15 % годовых.

По акциям ситуация другая. Будущее мы можем определить только на основе прогнозных значений доходности и инфляции. Всем инвесторам известно правило, что доходность в прошлом не является гарантией ее получения в будущем. Поэтому прогнозировать на основе значений, полученных в предыдущие годы, – неблагодарное занятие. Остается только фундаментальный анализ компании. Но в любой грамотно проведенный анализ может вмешаться случай и обесценить все сделанные выводы.

Это не значит, что реальную доходность вообще не надо учитывать. Для долгосрочного инвестора определить эффективность своих вложений в тот или иной инструмент можно и по итогам года на основе фактически полученных значений. Если на протяжении 2–3 лет вы получаете отрицательную реальную доходность, то, наверное, стоит пересмотреть свой портфель и инвестиционную стратегию.

Депозиты

Не обольщайтесь, когда в очередном рекламном ролике от банка вы увидите приятные глазу проценты по депозиту. Это всего лишь ваш будущий номинальный доход, который может показаться уже не таким привлекательным, когда вы рассчитаете реальный с поправкой на инфляцию.

При расчете реальной доходности депозита вы будете, аналогично облигациям, оперировать не к прогнозной инфляции, а к известному проценту, который указан в договоре. Хорошо, когда экономика страны стабильна на протяжении нескольких лет подряд, а деньги обесцениваются в пределах 1–2 %. Тогда легко рассчитать и свою фактическую прибыль от хранения капитала на депозите. Но эта история не про Россию. Наши граждане видели инфляцию в 4 и 2 500 %, поэтому легко получить нулевую или отрицательную доходность.

Простой пример. Вы положили в банк 1 000 000 руб. на 1 год под 4 % годовых. Инфляция в мае 2021 г. составила 6 % в годовом исчислении. К концу года Банк России ее прогнозирует в районе 5,4–5,8 %. Допустим, что величина составит 5,8 %. Рассчитаем доход вкладчика:

- номинальный доход: 1 000 000 * 1,04 – 1 000 000 = 40 000 руб.;

- реальная процентная ставка: (4 – 5,8) / (100 + 5,8) * 100 = –1,70 %;

- реальный доход: 1 000 000 * 0,9858 – 1 000 000 = –14 200 руб.

Покупательная способность ваших денег сократилась на 1,70 % или на 14 200 руб.

Заключение

После этой статьи скажите мне, пожалуйста, почему большинство наших сограждан продолжает нести свои деньги в банк? Я поняла бы это, когда нет других альтернатив. Но сейчас…

Если единственная причина – это надежность вкладов, то почему бы тогда не купить ОФЗ или корпоративные облигации таких компаний, как Сбербанк, ВТБ или Газпром. Дефолт им пока не грозит, а доходность выше, чем по депозиту. Останавливает, что нужен брокерский счет? Его открыть – дело 5 минут. Пишите, какие еще у вас есть аргументы, чтобы не инвестировать.

http://www.azbukatreydera.ru/ehffekt-fishera.html

http://iklife.ru/finansy/chto-takoe-realnaya-procentnaya-stavka.html