Потребление, сбережения, инвестиции. Рыночный механизм использования доходов на потребление и накопления

Совокупный спрос и совокупное предложение

Макроэкономика изучает не отдельные явления и процессы, а их совокупности: совокупный спрос, совокупное предложение, совокупные потребление и сбережения, совокупную занятость, совокупные инвестиции, совокупную цену в виде уровня цен и т. д. Целью макроэкономического анализа является нахождение условий, при которых наступает общее экономическое равновесие.

Общее экономическое равновесие – это состояние экономики, при котором общественное производство (совокупное предложение) сбалансировано с общественным потреблением (совокупный спрос), когда между использованием ограниченных производственных ресурсов (земля, труд, капитал) и созданием различных товаров достигается пропорциональность в общенациональном масштабе.

Общеэкономическое равновесие, выступающее в качестве макроэкономического, проявляется в виде пропорциональности:

а) между производством продукции и ее потреблением;

б) между вовлеченными в оборот ресурсами и их использованием;

в) между предложением товаров и их спросом;

г) между материально-вещественными и финансовыми потоками.

При рассмотрении макроэкономического равновесия важнейшими категориями выступают «совокупный спрос» и «совокупное предложение», «потребление» и «предельная склонность к сбережению», «накопления» и «инвестиции».

Совокупный спрос – это общий объем товаров и услуг в национальном масштабе, который потребители, предприятия и государство могут купить при различных уровнях цен.

Совокупный спрос (AD) представляет собой сумму всех спросов на конечные товары и услуги, предлагаемые на товарных рынках. В агрегированном виде совокупный спрос включает:

где AD – совокупный спрос; C – совокупный спрос домохозяйств; I – спрос на капитальное оборудование; G – спрос на товары и услуги со стороны государства; X – чистый экспорт, разность между спросом иностранцев на отечественные товары и отечественным спросом на иностранные товары.

На совокупный спрос оказывают влияние различные факторы, которые можно разделить на две группы.

К первой группе относятся те факторы, которые формируют спрос на уровне отдельного товара (доход потребителей, вкусы потребителей, цены на товары-заменители).

Ко второй группе относятся факторы, оказывающие воздействие в целом на совокупный спрос (AD). Если национальный доход растет, то и AD растет. Если доход покупателя повышается, то и спрос на товары увеличивается.

Важнейшим положением является то, что стоимостная величина всех продаж за определенный период времени должна равняться произведению массы денег (M), находящихся в обращении, на число оборотов (V) этих денег за данный период времени. Другими словами, если вся денежная масса (М) совершит пять полных оборотов, то объем годовых продаж конечных товаров в стране составит MV.

Если, например, денежная масса М = 200 млрд руб., скорость оборота денег V =5, тогда MV = 200 х 5 = 1000 млрд руб. = стоимости всех продаж конечных товаров за год.

В соответствии с количественной теорией денег совокупный спрос можно выразить как

где P – уровень цен.

Кроме этого, следует иметь в виду, что на совокупный спрос оказывают влияние ценовые и неценовые факторы.

К ценовым факторам относятся:

- «Эффект процентной ставки». При росте уровня цен потребители и производители вынуждены брать деньги в кредит, что ведет к повышению процентной ставки, снижению покупательной способности, сокращению инвестиций. В результате совокупный спрос уменьшается.

- «Эффект богатства». При повышении уровня цен стоимость акций, облигаций, финансовых активов падает, население беднеет и совокупный спрос сокращается.

- «Эффект импортных товаров». При повышении уровня цен внутри страны спрос на отечественные товары сокращается, а на более дешевые импортные – возрастает, что ведет к снижению совокупного спроса.

К неценовым факторам относятся:

- Изменения в потребительских расходах, связанные с изменением уровня благосостояния: рост населения, рост доходов, изменения в подоходном налоге.

- Изменения в инвестиционных расходах, т. е. в объеме закупок, средств производства, связанные с изменением уровня налогов на бизнес, уровнем использования производственных мощностей.

- Изменения в государственных расходах, вызываемые преимущественно политическими решениями.

4. Изменения в расходах на чистый экспорт, обусловленные уровнем доходов в стране, изменением валютного курса.

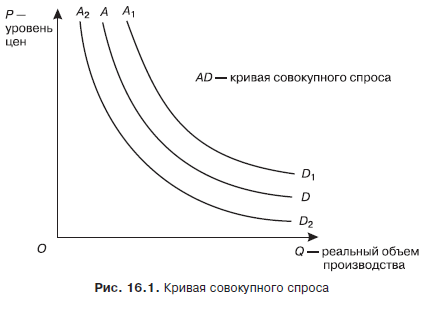

Неценовые факторы смещают кривую совокупного спроса AD либо вправо от A1D1, когда спрос увеличивается, либо влево от A2D2, когда спрос уменьшается (рис. 16.1).

Совокупное предложение – это общее количество товаров и услуг, которое может быть предложено предпринимательским и государственным секторами при разных уровнях цен.

Совокупное предложение (АS) может быть приравнено к величине валового национального продукта (ВНП) или к величине национального дохода (НД):

На величину совокупного предложения оказывают влияние ценовые и неценовые факторы.

Среди ценовых факторов, во-первых, выделяют действующие на микроуровне и вызывающие изменение предложения на рынке отдельного товара (технология производства, издержки и т. д.). Во-вторых, к ним относятся действующие на макроуровне факторы, их качество и количество. В данном случае качество характеризуется производительностью факторов (более квалифицированная рабочая сила и более совершенная техника). Увеличение количества и повышение качества факторов приводит к росту производственных мощностей, а следовательно, к росту AS.

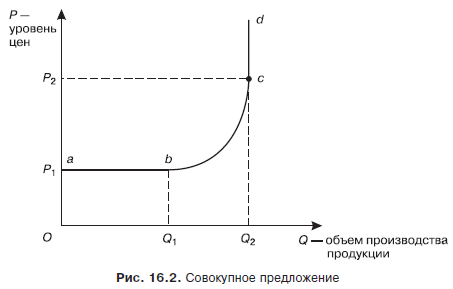

Графически совокупное предложение можно представить в следующем виде (рис. 16.2).

Совокупное предложение находится в зависимости от уровня цен. Но в любом случае объем производства ограничивается величиной имеющихся ресурсов. На графике представлены случаи совокупного предложения:

- На участке ab производство растет при неизменном уровне цен (по горизонтали).

- На участке bc производство растет при росте цен (по восходящей).

- На участке cd экономика достигает своих производственных возможностей, определяемых ресурсами. Спрос может удовлетворяться за счет роста цен (по вертикали).

К числу неценовых факторов относятся те, которые могут изменять издержки:

- Изменение цен на ресурсы (их повышение ведет к увеличению издержек производства и как результат к понижению совокупного предложения).

- Рост производительности труда ведет к увеличению объема производства и соответственно к расширению совокупного предложения.

- Изменение условий бизнеса (налоги, субсидии). При повышении налогов издержки увеличиваются, совокупное предложение сокращается.

Взаимосвязь совокупного спроса (AD) и совокупного предложения (AS) и обеспечение равновесия на товарном рынке.

Равновесие на товарном рынке в процессе отклонения AD и AS достигается путем изменения цен или объемов выпуска продукции. При этом могут иметь место несколько вариантов:

1. Совокупный спрос превышает совокупное предложение AD > AS. При этом равновесие достигается двумя путями:

а) не изменяя объема, повышают цены;

б) не изменяя цен, расширяют выпуск продукции.

На практике фирмы обычно идут по второму пути. Но увеличение выпуска продукции ведет к росту издержек. Поэтому в действительности идут по пути увеличения объемов производства и повышения уровня цен.

2. Совокупный спрос ниже совокупного предложения AD

Уравнение кривой спроса на инвестиции

Таким образом, если бы даже рост нормы процента побуждал общество сберегать сравнительно большую часть данного дохода, мы можем быть совершенно уверены в том, что рост нормы процента (предполагая, что не происходит благоприятных смещений кривой спроса на инвестиции) повлечет за собой сокращение фактических размеров совокупных сбережений. С помощью аналогичных рассуждений мы можем даже определить, насколько именно при прочих равных условиях рост нормы процента понизит доход. Доходы должны будут упасть как раз настолько, чтобы при заданной, склонности к потреблению сбережения снизились на ту же самую сумму, на которую при существующей предельной эффективности капитала уменьшатся инвестиции в результате повышения нормы процента (тот же эффект может быть достигнут в результате соответствующего перераспределения доходов). В следующей главе мы займемся более подробным исследованием этой стороны дела. [c.49]

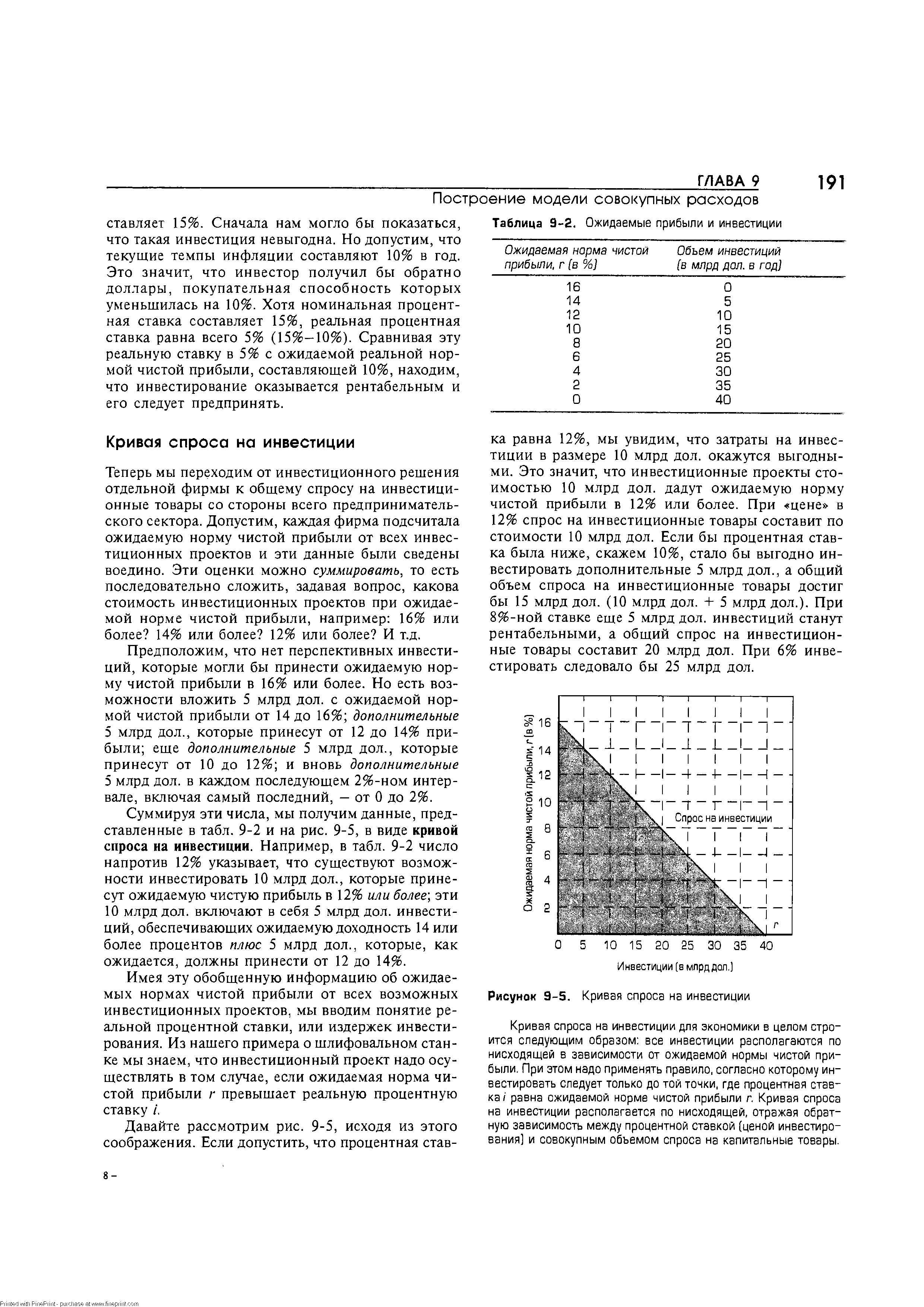

Суммируя эти числа, мы получим данные, представленные в табл. 9-2 и на рис. 9-5, в виде кривой спроса на инвестиции. Например, в табл. 9-2 число напротив 12% указывает, что существуют возможности инвестировать 10 млрд дол., которые принесут ожидаемую чистую прибыль в 12% или более эти 10 млрд дол. включают в себя 5 млрд дол. инвестиций, обеспечивающих ожидаемую доходность 14 или более процентов плюс 5 млрд дол., которые, как ожидается, должны принести от 12 до 14%. [c.191]

| Рисунок 9-5. Кривая спроса на инвестиции |  |

Кривая спроса на инвестиции для экономики в целом строится следующим образом все инвестиции располагаются по нисходящей в зависимости от ожидаемой нормы чистой прибыли. При этом надо применять правило, согласно которому инвестировать следует только до той точки, где процентная ставка/ равна ожидаемой норме чистой прибыли г. Кривая спроса на инвестиции располагается по нисходящей, отражая обратную зависимость между процентной ставкой (ценой инвестирования) и совокупным объемом спроса на капитальные товары. [c.191]

Применяя правило сопоставления предельных выгод и предельных издержек, в соответствии с которым следует осуществлять все инвестиционные проекты до того момента, когда ожидаемая норма чистой прибыли станет равной процентной ставке (г = i), мы обнаружим, что кривая на рис. 9-5 представляет собой кривую спроса на инвестиции. На вертикальной оси отложены различные возможные цены инвестирования (различные реальные процентные ставки), а на горизонтальной оси — соответствующие объемы требуемых инвестиционных товаров. Любая линия, построенная на основе таких данных, есть кривая спроса на инвестиции. Сравнивая кривые спроса на продукты и ресурсы, приведенные в главе 3, с кривой спроса на инвестиции, отметим, что последняя отражает обратную зависимость между процентной ставкой (ценой) и объемом затрат на инвестиционные товары (величиной спроса). [c.192]

Расходы на приобретение, техническое обслуживание и эксплуатацию. Как показал наш пример со шлифовальным станком, при оценке ожидаемой нормы чистой прибыли любой инвестиции следует учитывать первоначальную стоимость капитальных товаров, а также предполагаемые расходы на их эксплуатацию и техническое обслуживание. Когда эти расходы повышаются, ожидаемая норма чистой прибыли от будущих инвестиционных проектов уменьшается, смещая кривую спроса на инвестиции влево. И наоборот, когда эти расходы сокращаются, ожидаемые нормы чистой прибыли растут, смещая кривую спроса на инвестиции вправо. Пример повышение зарплаты или расходов на электроэнергию приведут к сдвигу кривой спроса на инвестиции влево. [c.192]

Рассматривая график потребления, мы отмечали, что, хотя основным фактором, определяющим его объем, является располагаемый доход, существуют и другие факторы, оказывающие влияние на потребление. Эти не связанные с доходом факторы приводят к смещению кривой потребления. Так же обстоит дело и с кривой спроса на инвестиции. Рис. 9-5 показывает, что с учетом ожидаемых норм чистой прибыли при различных возможных объемах инвестиций определяющим фактором для вложения капитала является процентная ставка. [c.192]

Но есть и другие факторы, определяющие положение кривой спроса на инвестиции. Любой из них, увеличивающий ожидаемую чистую рентабельность инвестиций, приведет к смещению кривой спроса на инвестиции вправо. А любой фактор, уменьшающий ожидаемую чистую рентабельность инвести- [c.192]

Налогообложение фирм. Принимая инвестиционные решения, владельцы фирм оценивают ожидаемые прибыли после уплаты налогов. Увеличение налогов на бизнес приведет к снижению рентабельности и сдвигу кривой спроса на инвестиции влево, а уменьшение налогов — к ее смещению вправо. [c.192]

Технологические изменения. Технический прогресс — разработка новых и усовершенствование существующих продуктов, создание нового оборудования и новых производственных процессов — стимулирует инвестиции. Например, разработка более эффективного станка приведет к уменьшению издержек производства или улучшению качества продукции, тем самым увеличивая ожидаемую норму чистой прибыли от инвестиции в этот станок. Прибыльные новые товары — горные велосипеды, спортивные автомобили, телевизоры с высокой разрешающей способностью, новые лекарства и т.д. — вызывают поток новых инвестиций, поскольку фирмы закупают оборудование для расширения их производства. Ускорение технического прогресса сдвигает кривую спроса на инвестиции вправо. [c.192]

Ожидания, Ранее мы уже говорили о том, что инвестиции фирм основаны на ожидаемых прибылях. Капитальные товары — это товары длительного пользования срок их службы может достигать 10 или 20 лет, поэтому рентабельность любого капиталовложения будет зависеть от прогнозов будущих продаж и будущих прибылей от товара, который этот капитал помогает производить. Ожидания предпринимателей, как правило, базируются на тщательно разработанных прогнозах будущей экономической конъюнктуры. Кроме того, следует принимать во внимание, полагаясь на субъективные представления и интуицию, такие трудно уловимые и трудно прогнозируемые факторы, как изменения внутреннего политического климата, осложнения в международной обстановке, рост населения и положение на фондовой бирже. Если взгляд руководителей фирмы на будущую деловую конъюнктуру становится более оптимистичным, то кривая спроса на инвестиции сдвигается вправо, а при пессимистичной точке зрения — влево. [c.193]

Кривая спроса на инвестиции показывает их общие объемы при различных потенциальных процентных ставках. [c.193]

Кривая спроса на инвестиции смещается в тех случаях, когда изменяются цены на капитальные товары, налоги на бизнес, технологии, наличные запасы инвестиционных товаров и ожидания фирм. [c.193]

Допустим, что данная инвестиция вызвана ожиданием долгосрочных прибылей вследствие технического прогресса, роста населения и т.д. Поэтому она автономна, то есть не зависит от уровня текущего РД или реального объема производства. Предположим, что кривая спроса на инвестиции имеет такой вид, как на рис. 9-5, а текущая процентная ставка равна 8%. Это означает, что предпринимательскому сектору будет выгодно вложить 20 млрд дол. в инвестиционные товары. В столбцах (1) и (2) табл. 9-3 мы показываем, что такой уровень инвес- [c.193]

Инвестиции непосредственно определяются следующими факторами а) ожидаемой нормой чистой прибыли б) реальной процентной ставкой. Кривую спроса на инвестиции для экономики в [c.203]

Смещение кривой спроса на инвестиции может произойти в результате изменения а) затрат на приобретение, техническое обслуживание и эксплуатацию капитальных товаров б) уровня налогов на бизнес в) технологии г) наличных запасов капитальных товаров д) ожиданий. [c.203]

Для упрощения мы допускаем, что уровень инвестиций, который определяется текущей процентной ставкой, и кривая спроса на инвестиции не изменяются в зависимости от уровня реального ВВП. [c.203]

Объясните, какие взаимозависимости отражают а) график потребления б) график сбережений в) кривая спроса на инвестиции г) график инвестиций. [c.204]

Ключевой вопрос. Допустим, что в экономике нет инвестиционных проектов, которые обеспечили бы ожидаемую норму чистой прибыли в 25% или более. Но предположим, что есть инвестиционные проекты на 10 млрд дол., ожидаемая чистая прибыль от которых составляет от 15 до 20% другие проекты, также требующие 10 млрд дол. инвестиций с ожидаемой нормой прибыли от 10 до 15%, и т.д. Обобщите эти данные и представьте их графически, отложив ожидаемую норму чистой прибыли на вертикальной оси, а величину инвестиций — на горизонтальной. Каким будет равновесный уровень совокупных инвестиций, если реальная процентная ставка составит а) 15% б) 10% в) 5% Объясните, почему эта кривая является кривой спроса на инвестиции. [c.205]

Влияние изменений в инвестициях можно увидеть на рис. 10-1а и 10-16. Допустим, что ожидаемая норма чистой прибыли повышается (смещая кривую спроса на инвестиции, изображенную на рис. 9-5, вправо) или снижается процентная ставка (кривая спроса на инвестиции на рис. 9-5 не смещается мы двигаемся вниз по стабильной кривой). В результате инвестиционные расходы увеличиваются, скажем, на 5 млрд дол. Это показано на рис. 10-1 а сдвигом кривой совокупных расходов вверх от (С + Ig)0 до (С + /8),, на рис. 10-16 сдвигом кривой инвестиций вверх от / до 1 . Поэтому на обоих графиках мы видим рост равновесного ВВП с 470 млрд до 490 млрд дол. [c.206]

Инвестиции. Теперь перенесем 10-, 8- и 6%-ную ставки вправо — на рис. 15-26, где изображена кривая спроса на инвестиции. Эта кривая отражает обратно пропорциональную зависимость между процентной ставкой — затратами на привлечение заемного капитала, необходимого для инвестирования, — и объемом инвестиционных расходов в экономике. При ставке 10% фирмам выгодно инвестировать 15 млрд дол. при 8% — 20 млрд при 6% — 25 млрд дол. [c.325]

Эффективность политики. На рис. 15-2 обозначены количественные изменения процентной ставки, инвестиций и совокупного спроса, вызванные политикой дешевых или дорогих денег. Эти величины определяются конкретной формой кривых спроса на деньги и спроса на инвестиции. Вы можете построить другие кривые, дабы убедиться, что чем круче кривая Dm, тем сильнее воздействует каждое данное изменение денежного предложения на равновесную процентную ставку. Более того, каждое данное изменение процентной ставки тем сильнее влияет на объем инвестиций — а значит, на совокупный спрос и на равновесный ВВП, — чем более полога кривая спроса на инвестиции. Другими словами, данное изменение количества денег имеет наибольший эффект, когда кривая спроса на деньги относительно крутая, а кривая спроса на инвестиции относительно пологая. [c.327]

И наоборот, данное изменение денег относительно неэффективно, когда кривая спроса на деньги пологая, а кривая спроса на инвестиции крутая. Как мы узнаем в главе 16, существуют серьезные разногласия относительно точной формы этих кривых и, следовательно, относительно эффективности кредитно-денежной политики. [c.327]

Эффект обратной связи. Глядя на рис. 15-2, вы, возможно, обратили внимание на проблему обратной связи, которая усложняет кредитно-денежную политику и влияет на ее эффективность. Вот в чем она состоит. Последовательно рассматривая графики от 15-2а до 15-2в, мы обнаруживаем, что процентная ставка, действуя через кривую спроса на инвестиции, в значительной степени определяет равновесный ВВП. Теперь мы должны признать, что существует и обратная причинно-следственная связь уровень ВВП определяет равновесную процентную ставку. Эта связь возникает от того, что относящийся к сделкам компонент кривой спроса на деньги напрямую зависит от уровня номинального ВВП. [c.327]

Инвестиционный эффект. Некоторые экономисты сомневаются в том, что кредитно-денежная политика оказывает такое сильное воздействие на инвестиции, как это показано на рис. 15-2. Сочетание относительно пологой кривой спроса на деньги с относительно крутой кривой спроса на инвестиции [c.329]

Более того, осуществление кредитно-денежной политики может оказаться затруднено или даже временно приостановлено неблагоприятными изменениями в расположении кривой спроса на инвестиции. Например, политика дорогих денег, направленная на повышение процентных ставок, может оказать очень слабое воздействие на инвестиционные расходы, если одновременно кривая спроса на инвестиции (см. рис. 15-26) смещается вправо вследствие делового оптимизма, технологического прогресса или ожидания в будущем повышения цен на капитал. В таких обстоятельствах для эффективного сокращения совокупного спроса кредитно-денежная политика должна поднять процентную ставку чрезвычайно высоко. И наоборот, глубокий спад может подорвать доверие к предпринимательству, резко сместить кривую спроса на инвестиции влево и тем самым существенно ослабить эффект политики дешевых денег. [c.329]

Чем круче кривая спроса на деньги и чем более полога кривая спроса на инвестиции, тем более сильное воздействие на экономику оказывает изменение денежного предложения. [c.331]

Более того, монетаристы считают, что кривая спроса на инвестиции, изображенная на рис. 15-26, относительно полога, то есть инвестиционные расходы очень чувствительны к изменениям процентной ставки. Первоначальное увеличение спроса на деньги вызывает относительно большой рост процентной ставки, который, проецируясь на чувствительную к проценту кривую спроса на инвестиции, ведет к значительному сокращению инвестиционного компонента совокупных расходов. В результате мощный обратный эффект сводит на нет стимулирующее влияние бюджетного дефицита, и в итоге никакого воздействия на равновесный ВВП не происходит. Поэтому Фридмен заявляет На мой взгляд, состояние бюджета само по себе не оказывает существенного влияния на динамику номинального (денежного) дохода, инфляцию, дефляцию или циклические колебания 4. [c.351]

В течение рассматриваемого периода кривая спроса на инвестиции (рис. 15-26) может резко сместиться вправо под влиянием оптимистических ожиданий предпринимателей. Если это произойдет, кривая совокупного спроса, изображенная на рис. 16-6, сдвинется на некоторое расстояние вправо от AD и начнется инфляция спроса. В таком [c.355]

Монетаристы представляют кривую спроса на деньги относительно крутой, а кривую спроса на инвестиции — относительно пологой, подразумевая тем самым, что кредитно-денежная политика оказывает сильное воздействие на номинальный ВВП. [c.355]

Кредитно-денежная политика. Кейнсианцы утверждают, что кредитно-денежная политика осуществляется через длинный передаточный механизм, который затрагивает решения, относящиеся к кредитно-денежной политике, банковские резервы, процентную ставку, инвестиции и, наконец, номинальный ВВП. Несовершенство каждого из звеньев механизма ограничивает эффективность и надежность кредитно-денежной политики. Деньги играют важную роль в экономике, но управление ими посредством кредитно-денежной политики — не столь действенное средство стабилизации, каким является фискальная политика. Говоря конкретнее, сочетание относительно пологой кривой спроса на деньги с относительно крутой кривой спроса на инвестиции делает кредитно-денежную политику малоэффективной. [c.360]

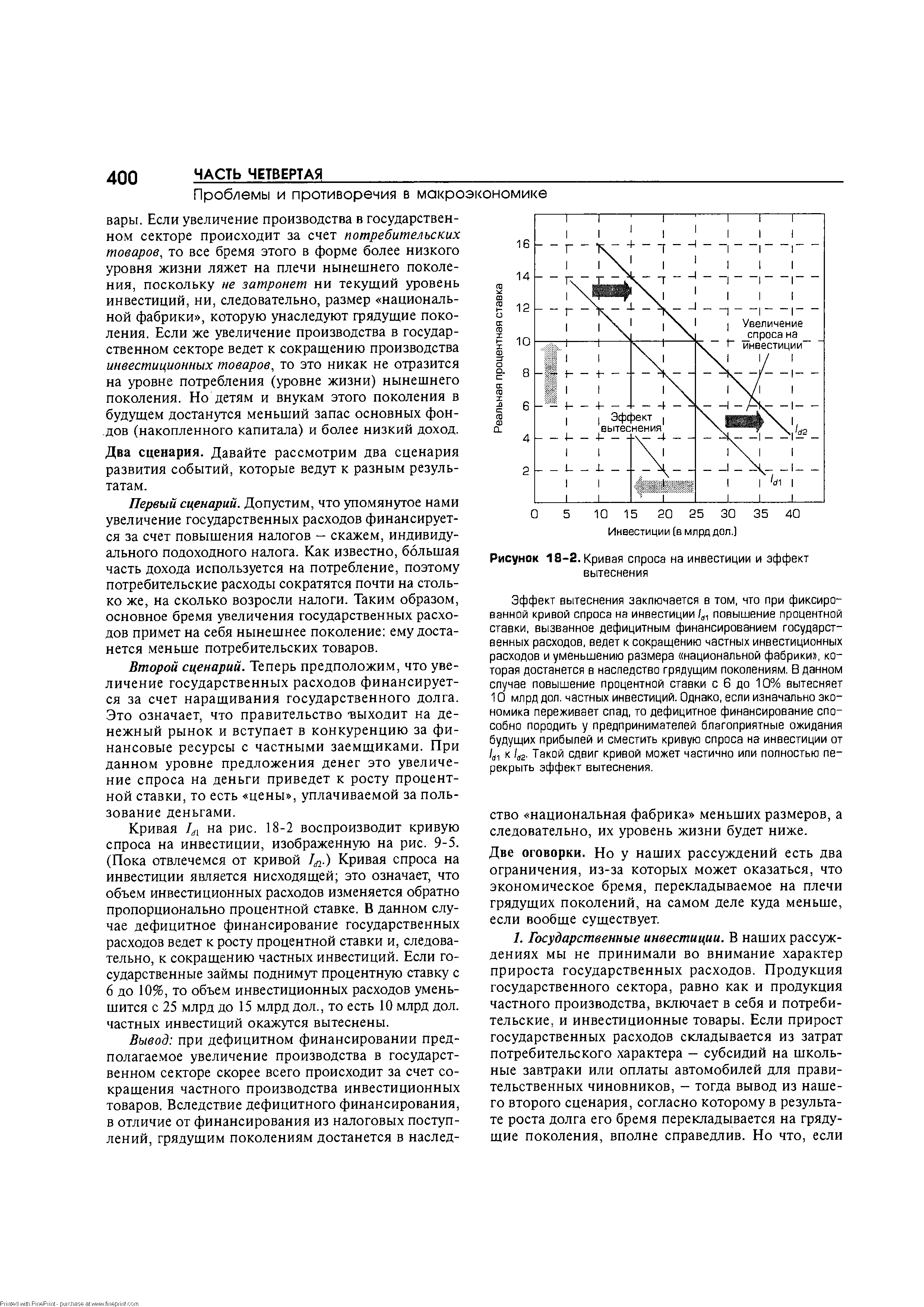

Кривая 1Л на рис. 18-2 воспроизводит кривую спроса на инвестиции, изображенную на рис. 9-5. (Пока отвлечемся от кривой /л.) Кривая спроса на инвестиции является нисходящей это означает, что объем инвестиционных расходов изменяется обратно пропорционально процентной ставке. В данном случае дефицитное финансирование государственных расходов ведет к росту процентной ставки и, следовательно, к сокращению частных инвестиций. Если государственные займы поднимут процентную ставку с 6 до 10%, то объем инвестиционных расходов уменьшится с 25 млрд до 15 млрд дол., то есть 10 млрд дол. частных инвестиций окажутся вытеснены. [c.400]

| Рисунок 18-2. Кривая спроса на инвестиции и эффект вытеснения |  |

Эффект вытеснения заключается в том, что при фиксированной кривой спроса на инвестиции /Й1 повышение процентной ставки, вызванное дефицитным финансированием государственных расходов, ведет к сокращению частных инвестиционных расходов и уменьшению размера национальной фабрики , которая достанется в наследство грядущим поколениям. В данном случае повышение процентной ставки с 6 до 10% вытесняет 10 млрд дол. частных инвестиций. Однако, если изначально экономика переживает спад, то дефицитное финансирование способно породить у предпринимателей благоприятные ожидания будущих прибылей и сместить кривую спроса на инвестиции от /Й1 к 1аг. Такой сдвиг кривой может частично или полностью перекрыть эффект вытеснения. [c.400]

Кривая спроса на инвестиции — график, показывающий зависимость инвестиционного спроса от уровня ставки процента. [c.424]

Кейнсианцы, как правило, не отрицают возможности вытеснения некоторых инвестиций. Но они считают объем вытесненных инвестиций незначительным и делают из этого вывод, что в конечном итоге стимулирующая фискальная политика оказывает существенное воздействие на равновесный ВВП. На рис. 15-2 представлена крайняя кейнсиан-ская точка зрения, согласно которой кривая спроса на деньги относительно полога, а кривая спроса на инвестиции крута. (Как вы помните, такое сочетание делает кредитно-денежную политику относительно слабой и неэффективной.) Увеличение Dm вызывает очень умеренный рост процентной ставки, который, проецируясь на крутую кривую спроса на инвестиции, приводит к очень небольшому сокращению инвестиционного компонента совокупных расходов. Таким образом, вытеснению подвергаются немногие инвестиции. [c.352]

Кредитно-денежная политика дискреционность или правило Кейнсианская концепция кредитно-денежной политики изображена на рис. 15-2. По мнению кейнсианцев, кривая спроса на деньги относительно полога, а кривая на инвестиции относительно крута, что делает кредитно-денежную политику сравнительно слабым стабилизирующим средством. Как мы знаем, монетаристы, наоборот, считают кривую спроса на деньги очень крутой, а кривую спроса на инвестиции довольно пологой, в результате чего изменение денежного предложения оказывает мощное воздействие на равновесный уровень номинального ВВП. Это и есть фундаментальный тезис монетаризма денежное предложение представляет собой решающий фактор, определяющий уровень экономической активности и уровень цен. Тем не менее правоверные монетаристы не советуют использовать политику дешевых и дорогих денег для смягчения подъемов и спадов экономического цикла. Фридмен утверждает, что в свое время дискреционные изменения денежного предложения, осуществляемые руководящими кредитно-денежными ведомствами, фактически оказали дестабилизирующее воздействие на экономику. [c.352]

Предположим, кривая спроса на инвестиции резко сместилась влево под влиянием пессимистических ожиданий предпринимателей. В таком случае увеличения совокупного спроса от AD до AD, показанного на рис. 16-6, не последует. Монетаристское правило вновь не в состоянии обеспечить ценовую стабильность уровень цен упадет от Р, до Рг. Стимулирующая фискальная политика в сочетании с политикой дешевых денег, способствуя увеличению совокупного спроса до AD, как утверждают кейнсианцы, позволяет предотвратить дефляцию. Или, если уровень цен /», негибок в сторону понижения, стимулирующая стабилизационная политика в состоянии предотвратить сокращение потенциального объема производства (на величину QiQ2), которое произошло бы в противном случае. [c.355]

Кривая спроса на инвестиции

6.3. Кривая спроса на инвестиции

Теперь нам следует перейти от микро- к макроэкономике, то есть от инвестиционных решений отдельной фирмы к пониманию общего спроса на инвестиционные товары всего предпринимательского сектора. Допустим, каждая отдельная фирма произвела оценку ожидаемой нормы чистой прибыли от всех соответствующих инвестиционных объектов и все эти данные сведены воедино. Теперь эти оценки можно суммировать, то есть последовательно сложить, и задать вопрос: какова должна быть суммарная стоимость инвестиционных проектов, способных принести ожидаемую норму чистой прибыли, равную скажем, 16 % и более; или 14 % и более; или 12 % и более? И так далее.

Предположим, что вообще нет перспективных инвестиций, которые бы давали ожидаемую норму чистой прибыли, равную 16 и более процентам. Но есть возможность инвестировать 5 млрд. дол. при ожидаемой норме чистой прибыли между 14 % и 16 %; дополнительные 5 млрд. дол. обеспечат норму чистой прибыли между 12 % и 14 %; ещё дополнительные 5 млрд. дол. – между 10 % и 12 %; а любые последующие дополнительные 5 млрд. дол. – на 2 % меньше до интервала от 0 % до 2 %. Суммируя эти величины, получаем данные таблицы 2, которые в виде графика представлены на рис. 6 в виде кривой спроса на инвестиции.

| Ожидаемая норма чистой прибыли (в %) | Величина инвестиций (млрд. дол. в год) |